Servizi e catene globali del valore: un nuovo paradigma

I servizi, benché costituiscano solo un quinto degli scambi totali, contribuiscono alla metà del commercio mondiale in termini di valore aggiunto e la loro rilevanza all’interno delle Catene Globali del Valore (CGV) è in aumento, sia come input per la produzione di altri beni o servizi che come output per il consumo finale. Di fatto, la stessa esistenza delle CGV è dovuta al miglioramento e alla diffusione di alcuni servizi, come i trasporti, la finanza e l’ICT, che hanno reso possibile frammentare e coordinare la produzione in varie aree del globo1.

I servizi stanno ridefinendo il modo in cui le imprese creano valore. Mentre la produzione di un manufatto aggiunge valore in modo lineare a ogni fase (logica “a serpente”), nella produzione di un servizio diverse componenti agiscono simultaneamente alla creazione del valore (logica “a ragno”)2. In generale, le attività che generano la quota di valore aggiunto maggiore lungo le value chain manifatturiere tendono a essere i servizi: dalla ricerca e sviluppo alla logistica, dalla consulenza alla gestione del brand. Di conseguenza, molte imprese industriali scelgono di incrementare la quota di servizi all’interno dei propri cicli produttivi (attaccando diversi ragni al serpente) per aumentare il valore aggiunto finale dei propri prodotti o vendere i servizi stessi come prodotto finale.

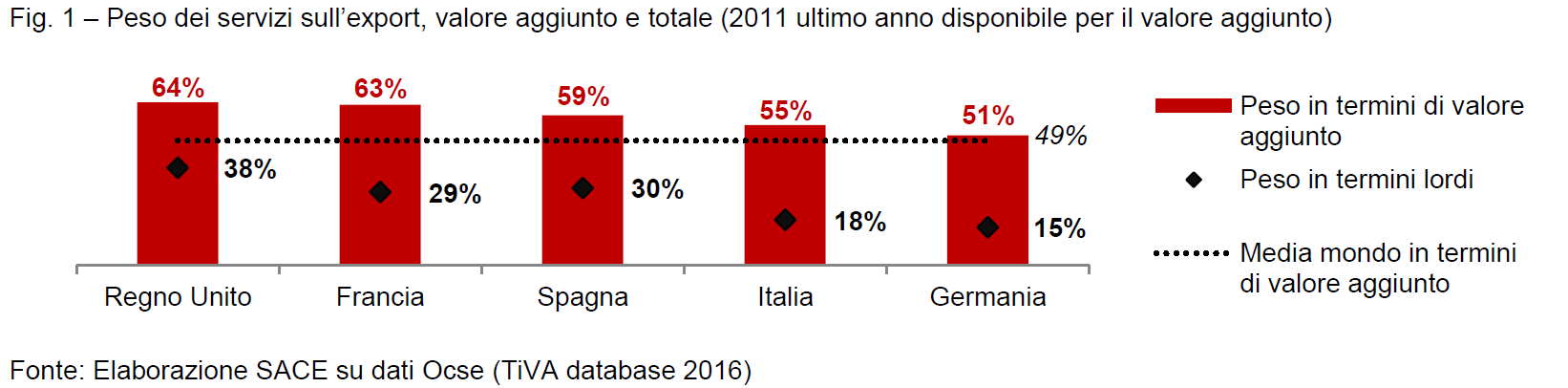

Negli scambi internazionali i servizi pesano oltre un terzo del valore aggiunto manifatturiero e in alcuni settori la quota è ben più alta: ad esempio, in media circa il 40% del valore aggiunto dell’export di un prodotto alimentare o di un capo di abbigliamento è riconducibile ai servizi connessi (ad esempio, il design, la distribuzione, il marketing e la pubblicità). Se si considerano anche i servizi in-house, ovvero quelli espletati all’interno dell’azienda produttrice, più difficilmente misurabili, si stima che mediamente il 50% del valore aggiunto manifatturiero origini dai servizi3. In termini di esportazioni totali, la quota del valore aggiunto dei servizi varia tra le diverse geografie, dal 37% del Cile all’86% del Lussemburgo, anche a seconda della specializzazione produttiva dei singoli paesi. Per l’Italia è attorno al 55% in confronto a un peso dell’export di servizi pari al 18% dell’export totale (Fig. 1).

I servizi avranno un ruolo sempre più centrale nella creazione del valore a livello globale e potrebbero presto sostituire la manifattura come driver per la crescita e lo sviluppo, oltre che favorire un rinvigorimento della globalizzazione, fortemente messa in discussione dai recenti sviluppi protezionistici in varie aree del mondo. A differenza dei beni, però, uno degli ostacoli principali allo sviluppo delle CGV dei servizi non risiede tanto nelle misure protezionistiche “al confine” (dazi e tariffe), quanto nelle misure regolamentarie “oltre-confine” (leggi nazionali e prassi): ad esempio, l’export di servizi ad alta intensità di dati è spesso ostacolato dalla divergenza delle normative sulla privacy nei diversi paesi. Molti servizi, tuttavia, sono inclusi nei beni esportati e perciò soggetti alle stesse misure protezionistiche che impattano i beni. Armonizzare le normative e aprire ulteriormente i mercati dei servizi significherebbe incentivare la competitività delle imprese e rappresenterebbe un vantaggio non solo per il terziario, ma anche per la manifattura. In alcuni casi, come è avvenuto per Regno Unito e India, lo sviluppo di un’industria nazionale dei servizi e l’accesso alle CGV di questi settori può perfino modificare il vantaggio comparato del paese.

1 World Bank Group (2017), “Services Trade and Global Value Chains”.

2 Nber (2013), "Spiders and snakes: Offshoring and agglomeration in the global economy”.

3 Unctad (2017), “Trade, services and development”.