Guerra e grano: conseguenze sull’altra sponda del Mediterraneo

"Non di solo pane vive l’uomo…” recita una massima del Vangelo, ma sicuramente il pane riveste un’importanza rilevante in alcune aree del mondo. Vale in particolare per i Paesi del Nord Africa, i più grandi importatori di grano al mondo, l’80% del quale proviene proprio da Russia e Ucraina.

Solo l’Egitto, maggiore importatore mondiale di grano in valore e terzo in volume ($2,7 mld per 10 mln di tonnellate nel 2020) importa il 90% del grano da Russia e Ucraina. Anche Algeria e Marocco sono tra i principali importatori: sesto l’Algeria e dodicesimo il Marocco (in volume). Più in fondo alla classifica la Tunisia, per questioni di dimensioni economiche e di minore numerosità della popolazione, e che importa anche orzo (8° importatore al mondo).

I canali attraverso i quali i Paesi del Nord Africa subiscono le conseguenze del conflitto in corso sono principalmente tre: i) calo dell’offerta a causa di danni ai raccolti (in Ucraina), ii) riduzione dell’approvvigionamento dovuto al fatto che gran parte delle navi cargo russe e ucraine transitano dal Mar Nero, iii) sanzioni alla Russia, che determinano l’impossibilità di esportare merci (compreso il grano) o alla difficoltà di regolare i pagamenti in seguito all’esclusione del circuito SWIFT di molte banche. Per Algeria e Marocco si somma un ulteriore effetto negativo legato al clima: stanno affrontando, infatti, un periodo di estrema siccità che li costringe ad aumentare le importazioni di beni agricoli.

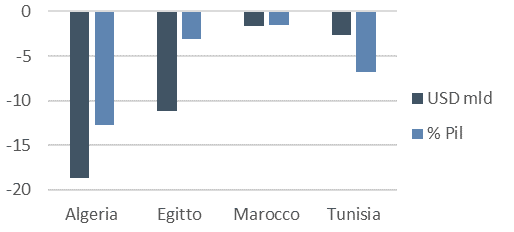

Quali sono, quindi, gli impatti di queste disruption? Principalmente due, uno di tipo economico e l’altro di tipo politico, strettamente connessi tra loro. Le importazioni di materie prime si riflettono sui conti con l’estero, in particolare sul saldo di parte corrente, negativo per tutti questi Paesi e in ampliamento (Fig. 1). L’Egitto ha riserve di grano per quattro mesi, aumentabili a nove grazie a produzione interna, ma ha già deciso di importare dalla Romania. L’elevata domanda interna potrebbe costringere il Paese a cercare altri fornitori (USA, Australia, Canada), tutte alternative più costose. Il prezzo del grano è cresciuto già del 37% nel Paese e il governo provvede a sussidiare i prodotti a base di frumento con fondi pubblici (che valgono tra lo 0,4% e lo 0,6% del Pil).

Fig. 1 – Saldo di parte corrente 2020 Egitto, Tunisia, Algeria e Marocco (USD mld; % del Pil)

Fonte: Fmi, WEO ottobre 2021

Pertanto si assisterà a un ampliamento dei deficit commerciali ma anche a una crescita del livello generale dei prezzi, già in aumento a causa del costo dell’energia, di cui questi Paesi sono importatori netti, fatta eccezione per l’Algeria. La dieta delle popolazioni del Nord Africa dipende molto dal pane, e l’aumento dell’inflazione su questo alimento base portò alle proteste che nel 2011 hanno infiammato la regione. Si temono quindi gli effetti di una nuova ondata di malcontento sociale; in Tunisia e Algeria, dove da tempo le tensioni sociali aumentano per ragioni economiche e politiche interne, le ripercussioni sono da non sottovalutare.

Che margine hanno questi Paesi per reagire a questo shock? L’Algeria che esporta gas e petrolio, sta beneficiando dell’attuale dinamica dei prezzi e potrebbe controbilanciare l’effetto sui conti con l’estero grazie al maggiore export di idrocarburi. L’Egitto ha già dichiarato la volontà di aumentare le tariffe per il transito nel canale di Suez, puntando a incrementare le entrate in valuta estera che soffriranno presumibilmente anche del calo del turismo russo nel Paese (che valeva il 15% di tutti gli arrivi turistici in Egitto). Attenzione però va posta alle conseguenze di questa decisione sui costi globali di trasporto marittimo, che costituiscono un rischio al ribasso per il recupero post pandemico mondiale. Più contenuto il rischio in Marocco, con conti più solidi e una base export diversificata e di elevato valore aggiunto. Fragile e con pochi margini di manovra la situazione della Tunisia, che sta soffrendo di una crisi economica e politica interna significativa.