Officine PNRR: Sistema automotive - Evoluzioni post-covid

L’evoluzione recente

Per valutare l’andamento del settore, soprattutto dopo anni molto particolari come quelli pandemici, è opportuno farlo con una visione di lungo periodo, considerando quindi le performance delle imprese automotive negli ultimi 10 anni.

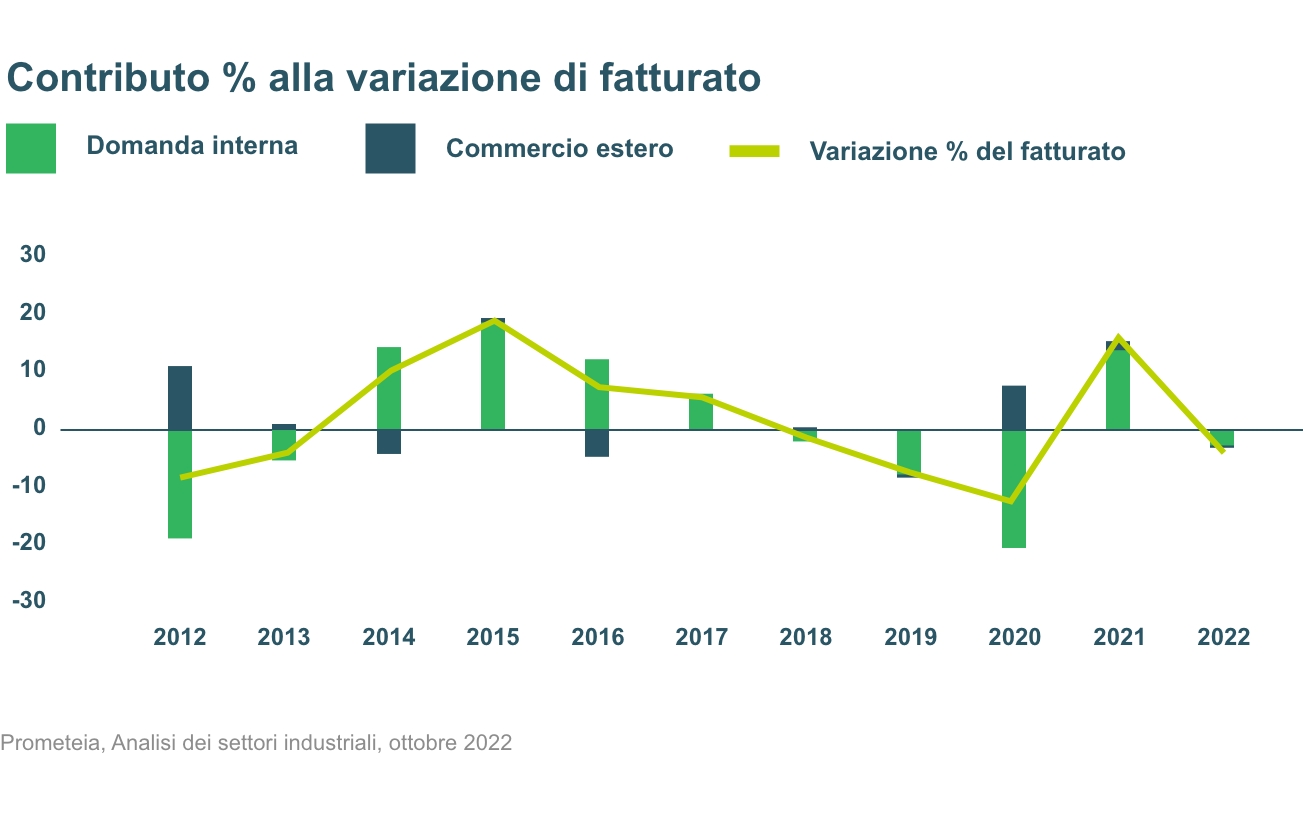

Dall’analisi dell’evoluzione del fatturato si nota come l’industria dell’automotive non manifesti la tendenza a seguire l’andamento medio del manifatturiero, presentando picchi di crescita o di declino, in particolare nel biennio 2014-2015 e 2018-2019[1]. Inoltre, se nel 2022 il fatturato è potuto mantenersi in crescita modesta a livello di manifatturiero complessivo, l’industria automotive è stata condizionata dai problemi di offerta che hanno ridotto la capacità produttiva del settore.

Il settore dell’automotive rientra tra quelli più penalizzati dal Covid-19, con un calo del fatturato al 2020 pari al -13.5% rispetto al 2019. Tale decremento si è rivelato più consistente di quello medio manifatturiero, pari al -9.1%. La pandemia ha colpito duramente il settore, già debilitato da un’annata negativa quale è stata quella del 2019 (-8.4% rispetto al 2018). Il calo del 2019 è stato determinato dall’instabilità finanziaria, dalle tensioni commerciali e dall’aumento dei rischi geopolitici: in particolare poi sul settore ha pesato la crisi dell’automotive tedesco legata al dieselgate, data la forte rilevanza della Germania per la componentistica nazionale.

Nel 2021, come prevedibile, si è verificato un rimbalzo del fatturato, in un contesto molto sfidante per il settore, che si pone l’obiettivo di sostituire completamente le tradizionali motorizzazioni a benzina e diesel al 2035: la crescita rispetto al 2019 è stata pari al 15.4%, in linea con quella della manifattura nel complesso. Sia produzione che fatturato hanno sperimentato tuttavia una fase di rallentamento negli ultimi mesi del 2021, a causa della carenza di semiconduttori, del caro energia e degli aumenti di costo delle materie prime, come l’acciaio. Le difficoltà non hanno riguardato solo il fronte dell’offerta: anche la domanda ha rallentato la crescita, complice il timore e l’incertezza legati alla risalita dei casi di positività al Covid e politiche di incentivi a livello statale non continue nel tempo e dunque poco efficaci. Tale rallentamento ha interessato in misura maggiore gli autoveicoli rispetto alla componentistica. La crescita è invece rimasta vivace per moto e bici. I problemi di offerta di chip e quelli legati all’impennata dei costi delle materie prime si sono trascinati e in parte accentuati nel 2022, portando a un ripiegamento del fatturato del settore stimato pari al 3.3% a prezzi costanti, nonostante la presenza degli incentivi destinati all’acquisto di veicoli a basse o zero emissioni. Per il 2022 e il biennio 2023-’24, infatti, sono stati allocati 650 milioni di euro l’anno al fondo nazionale per il sostegno all’acquisto di veicoli ecologici a zero e basse emissioni di CO2, cui si sommano ulteriori risorse per un ammontare complessivo di 8,7 milioni di euro che andranno a sostenere, da qui al 2030, la complessa transizione ecologica del settore (decreto legge n. 17/2022).

Il tale contesto il fatturato del settore non ha ancora recuperato i livelli 2019.

[1] Tali picchi sono determinati dal fatto che gli incentivi destinati al settore siano stati erogati a più riprese nei vari anni

Quali sono i driver sottostanti la crescita del settore?

I driver sottostanti la crescita del settore sono due: domanda interna e commercio estero.

Dal grafico è possibile dividere l’andamento della domanda interna in 3 fasi:

- dal 2012 al 2013 la domanda interna ha contribuito negativamente alla crescita del fatturato

- dal 2014 al 2017 il contributo è stato positivo

- ·nel triennio 2018-2020 il contributo è tornato in territorio negativo

Il 2021 ha rappresentato l’anno della ripresa post-pandemica, con un deciso incremento del fatturato, guidato dalla domanda interna, e solo in misura inferiore dal commercio estero. Il ciclo di ripresa della domanda interna si è però interrotto nel 2022, quando l’incertezza legata al conflitto in Ucraina e l’impennata inflazionistica hanno contenuto da domanda di nuovi veicoli di famiglie e imprese.

Sul fronte domestico, le immatricolazioni di autovetture hanno accusato un calo prossimo al 10% nel 2022, flessione che ha portato i volumi di mercato ad arretrare a circa 1.3 milioni di unità, avvicinandosi al minimo storico del 2013. Il divario con i volumi di vendita pre-Covid è superiore al 30% ed è maggiore per i privati, la cui domanda ha scontato una pesante contrazione nel 2022 (-15.6%), penalizzata dall’erosione di potere d’acquisto di redditi e ricchezza delle famiglie nell’attuale contesto inflativo, non sufficientemente compensata dalla presenza di incentivi. L’unico canale che ha chiuso il 2022 in crescita è quello del noleggio a lungo termine, tornato a superare i livelli pre-pandemici. I vincoli di disponibilità di prodotto hanno condizionato anche il profilo delle immatricolazioni di veicoli elettrici, per cui il 2022 ha segnato una battuta d’arresto dopo le forti crescite degli anni precedenti (-27% circa le BEV, -3,2% le plug-in). Per le due ruote, il 2022 ha consuntivato una stabilità sui livelli 2021 delle moto e una forte crescita (+13%) per i ciclomotori, dopo un quadriennio in flessione, sostenuti dalla vivacità della domanda rivolta alle due ruote elettriche, grazie agli incentivi stanziati. Dinamiche divaricate tra veicoli industriali (in leggero aumento, +1.4%) e commerciali (-13% nonostante le agevolazioni sull’acquisto di veicoli elettrici).

Nel 2020 il fatturato è stato sostenuto dal canale estero, che ha contribuito positivamente al giro d’affari settoriale. La riduzione del contributo del canale estero nel 2021, legata a diffuse difficoltà a livello globale, ha anticipato lo stop del 2022, quando il contributo estero è stato praticamente nullo. Le problematiche prima esaminate relative sia al lato della domanda che dell’offerta hanno impattato anche sui principali competitor a livello europeo (Germania in primis) ed extra-europeo (si pensi alla Cina).

Mercato domestico e mercati esteri: quale il bilanciamento ottimale?

Nel corso dell’ultimo decennio, la crescita del settore ha trovato spunti nei mercati esteri, soprattutto tra 2014 e 2017, e nel mercato interno grazie agli incentivi statali.

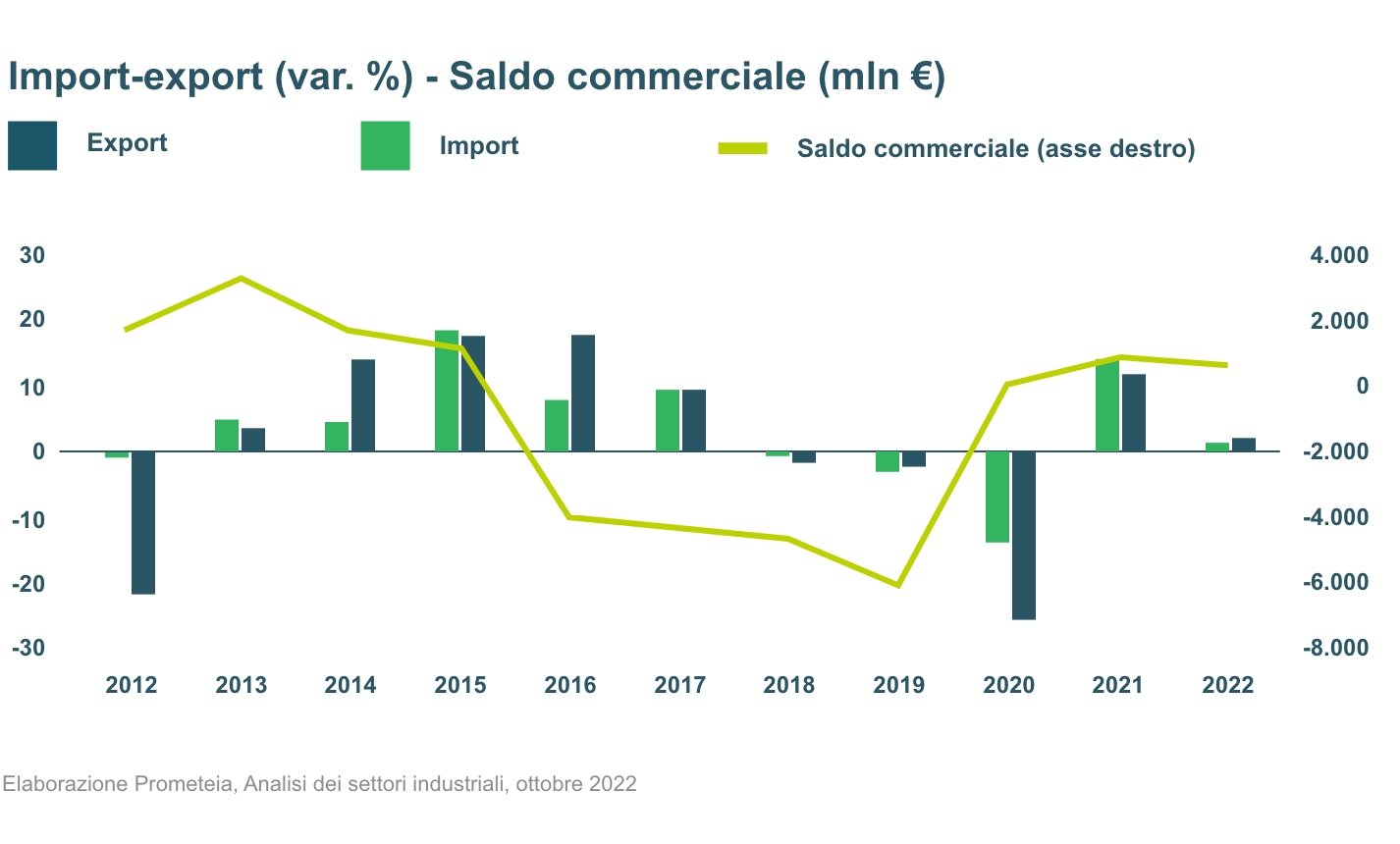

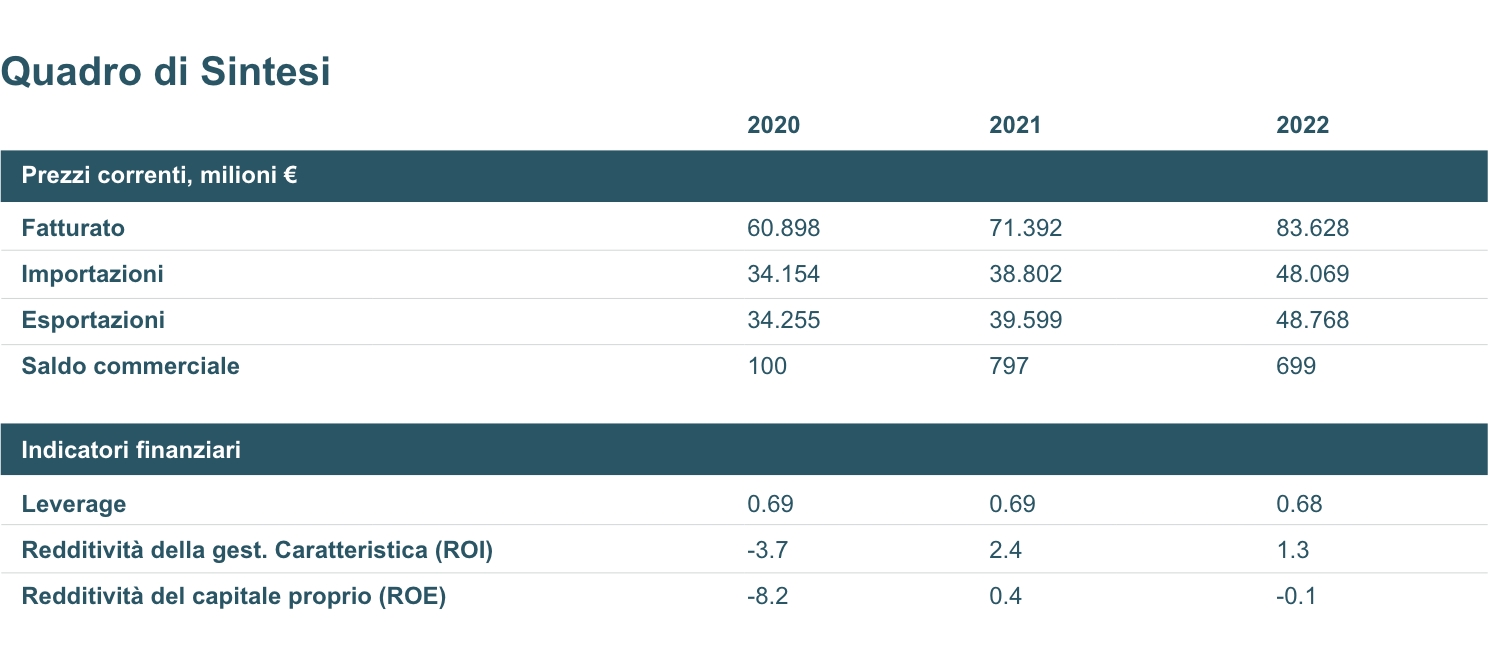

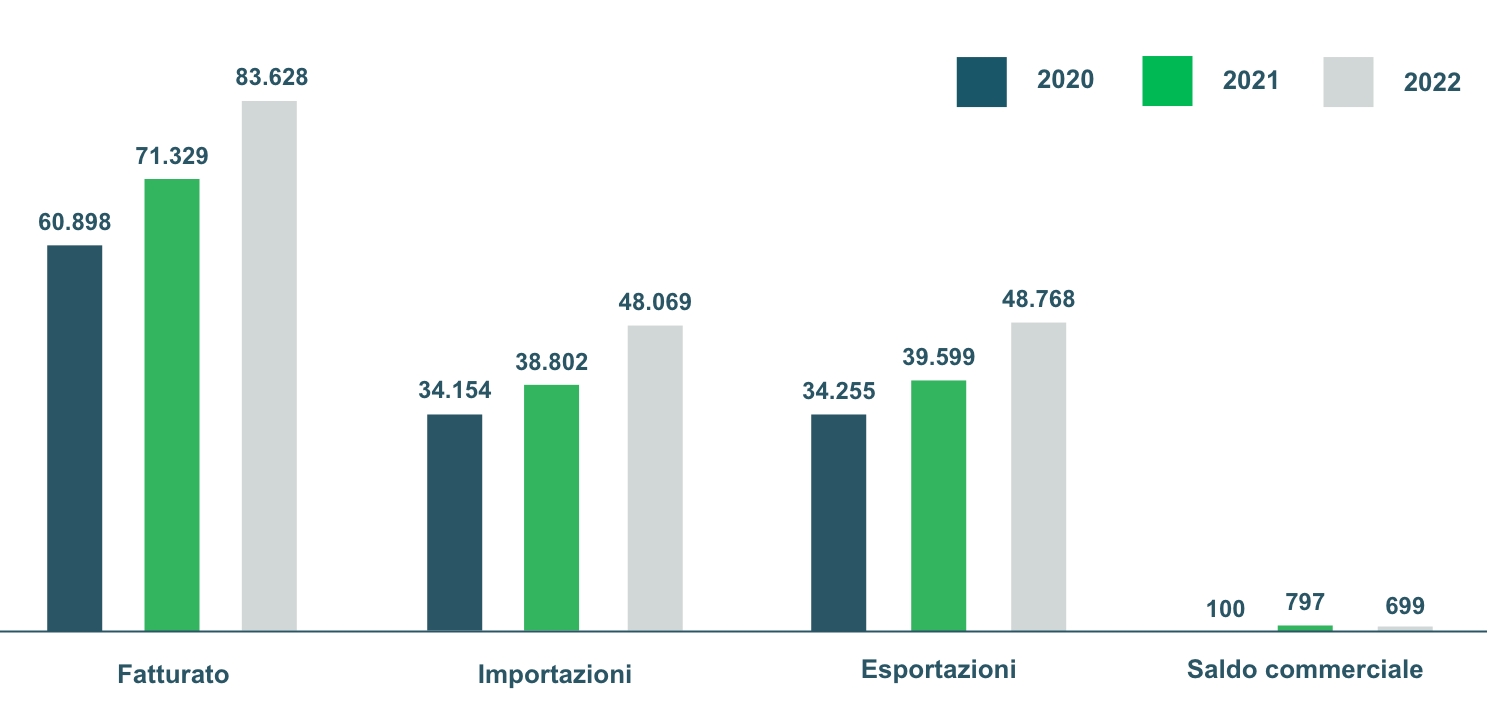

Il settore dell’automotive mostra un andamento di importazioni ed esportazioni piuttosto altalenante, a indicare la tendenza del settore a seguire la ciclicità del trend economico. Anche esaminando l’andamento del saldo commerciale non è possibile identificare un andamento univoco e, anche negli anni di surplus della bilancia commerciale, i valori rimangono piuttosto contenuti, sempre inferiori ai 4 miliardi.

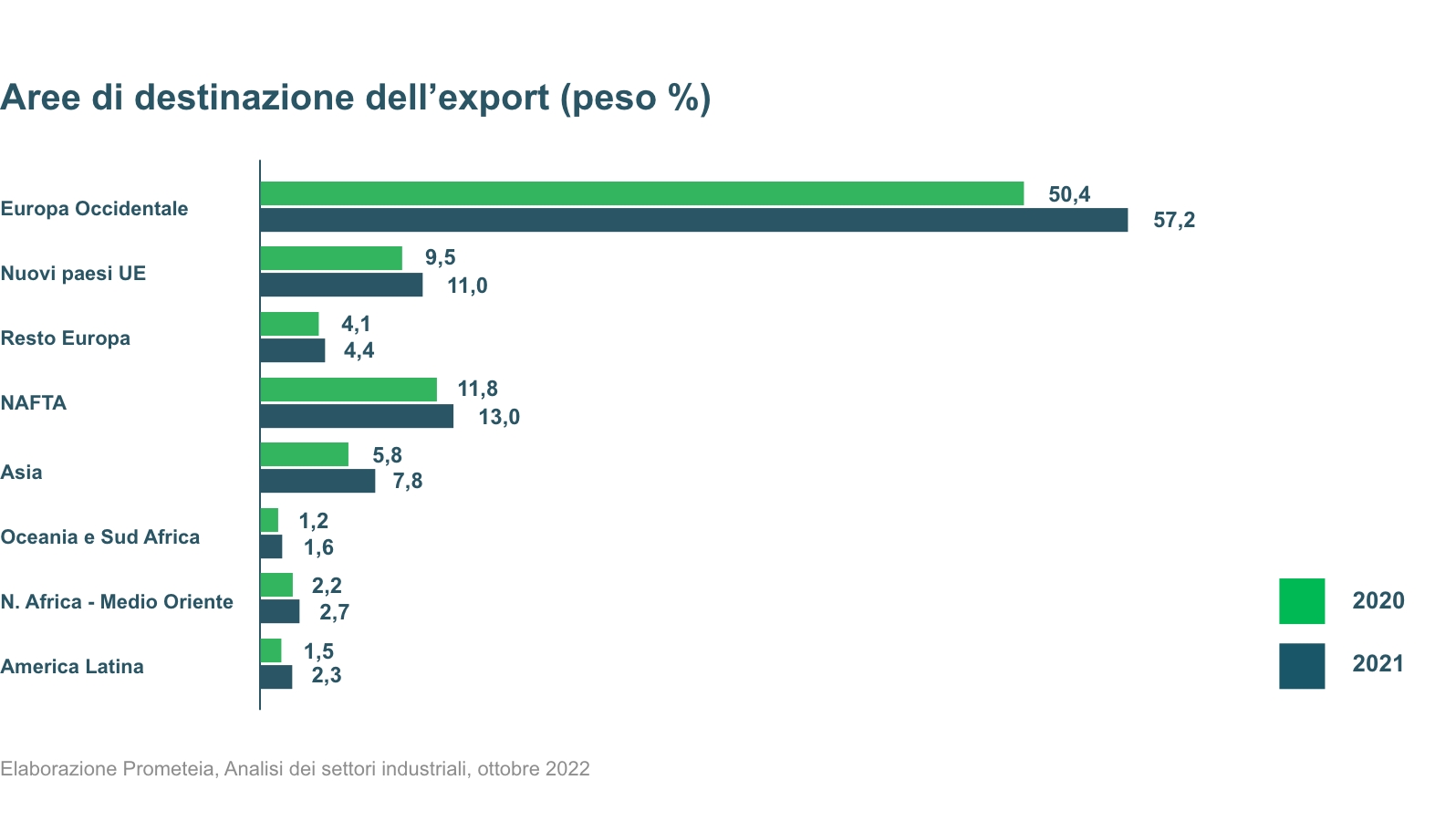

L’industria italiana dell’automotive gode di un buon posizionamento, soprattutto per quanto riguarda la produzione di motori diesel e per la qualità dei prodotti della componentistica (basti pensare a Brembo, azienda specializzata nella produzione di impianti frenanti ad elevate prestazioni, anche per le auto sportive, come quelle della Formula 1). La qualità della componentistica Made in Italy ha sicuramente contribuito positivamente all’export settoriale, in ripresa nel 2021 dopo la brusca battuta di arresto registrata nel 2020.

Superato il rallentamento del 2012, collegabile alla crisi del debito sovrano, le importazioni e le esportazioni sono aumentate tra 2013 e 2017, ad indicare una fase espansiva del settore. Il triennio 2018-2020 è stato, invece, negativo per il settore: la frenata registrata tra 2018 e 2019 è stata condizionata dal rallentamento dell’automotive tedesco, anche a causa del diesel gate, che ha ridotto la domanda di componentistica italiana, per cui la Germania è il principale mercato di riferimento. Il 2020 è stato, invece, fortemente condizionato della pandemia Covid-19, che ha comportato il blocco temporaneo della produzione e della domanda, con impatti su quest’ultima che sono proseguiti anche oltre i mesi di lockdown a causa dell’incertezza e dei vincoli reddituali. La fase espansiva del 2021, con una crescita delle importazioni ed esportazioni rispettivamente del 12.1% e 14.3%, si è velocemente interrotta nel 2022, quando la domanda estera, in particolare quella europea, è stata condizionata dell’incertezza legata al conflitto in Ucraina e dagli effetti della fiammata inflazionistica. A questo si sono aggiunti i problemi di offerta di componentistica elettronica lungo la filiera automotive, che hanno ridotto i livelli di produzione del settore lungo l’intero 2022.

Tra le principali aree di destinazione dell’export vi sono i paesi dell’Europa occidentale (in particolare la Germania), e i paesi NAFTA, con particolare rilevanza del commercio verso gli USA. Questo è un portato dell’incremento degli scambi commerciali a seguito della fusione tra Fiat e Chrysler avvenuta nel 2014.

Margini e profitti

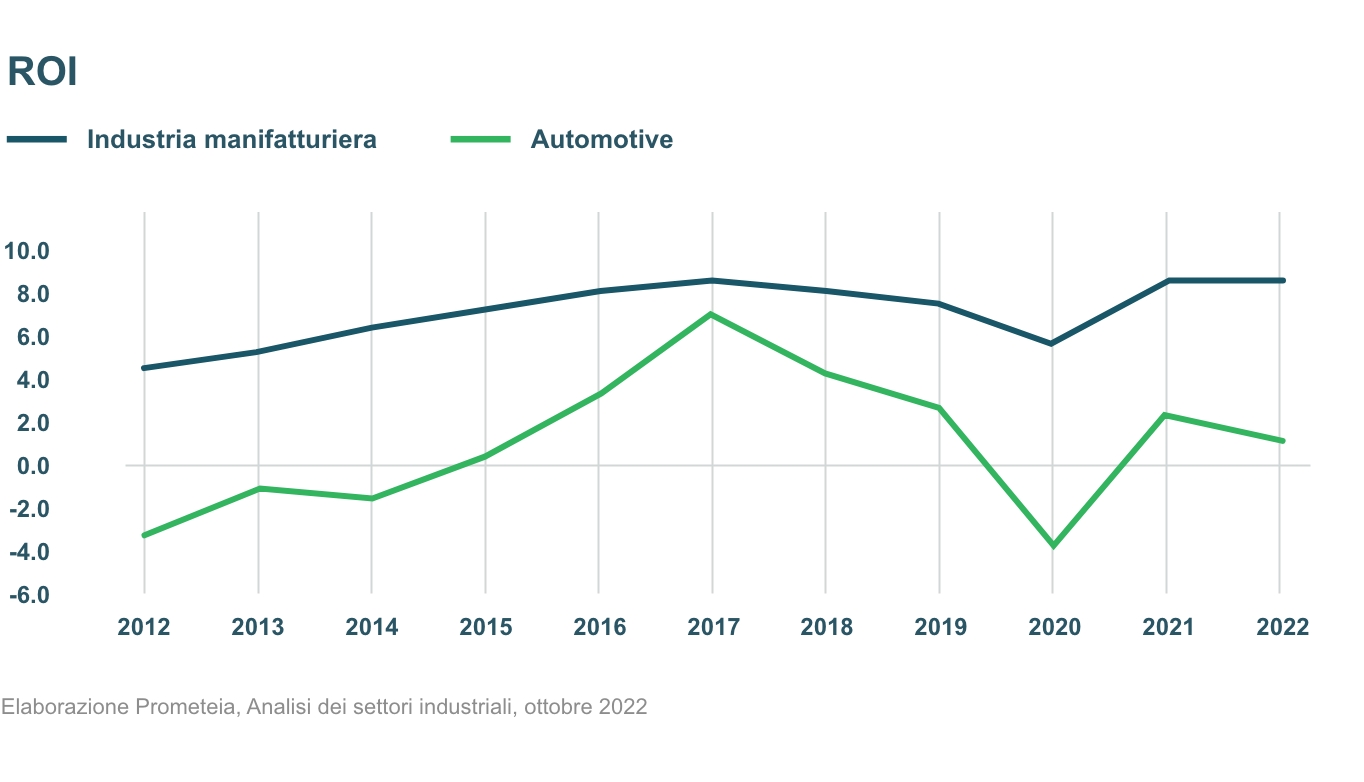

Per valutare le conseguenze che ha avuto il Covid sui bilanci delle imprese e, in particolare, sulla redditività media del settore, è utile esaminare l'evoluzione del ROI negli ultimi 10 anni.

Il ROI (Return On Investment) è un indicatore di redditività utile per misurare la capacità di un’impresa/ settore nel generare utili mediante la gestione caratteristica. Si ottiene rapportando il risultato operativo al totale del capitale investito, quantificando dunque quanto ha reso investire in un determinato settore o in una determinata azienda.

Tra il 2017 e il 2020 l'industria italiana dell’automotive ha mostrato una redditività industriale in progressivo deterioramento, rimanendo sempre su livelli inferiori a quelli medi del manifatturiero nel suo complesso. La crisi del Covid nel 2020 è costata al settore 6.4 punti di ROI, rispetto ai due con cui ha colpito l'industria nel suo complesso. La redditività è stata condizionata dagli investimenti per l’elettrificazione e dal processo di riorganizzazione del tessuto produttivo. La ripresa della domanda nel 2021 ha consentito un recupero di redditività per il settore, con un ROI medio tornato in territorio positivo, risultato che l’industria dovrebbe essere riuscita a difendere anche nel complesso quadro che ha caratterizzato il 2022.

Sulla redditività hanno pesato in modo notevole l’aumento del costo di diverse materie prime (si pensi ai materiali ferrosi, indispensabili nella produzione di veicoli) e il caro energia, che hanno messo sotto pressione i margini impattando anche sul prezzo finale dei prodotti distribuiti a valle della filiera.

Debiti e rischi

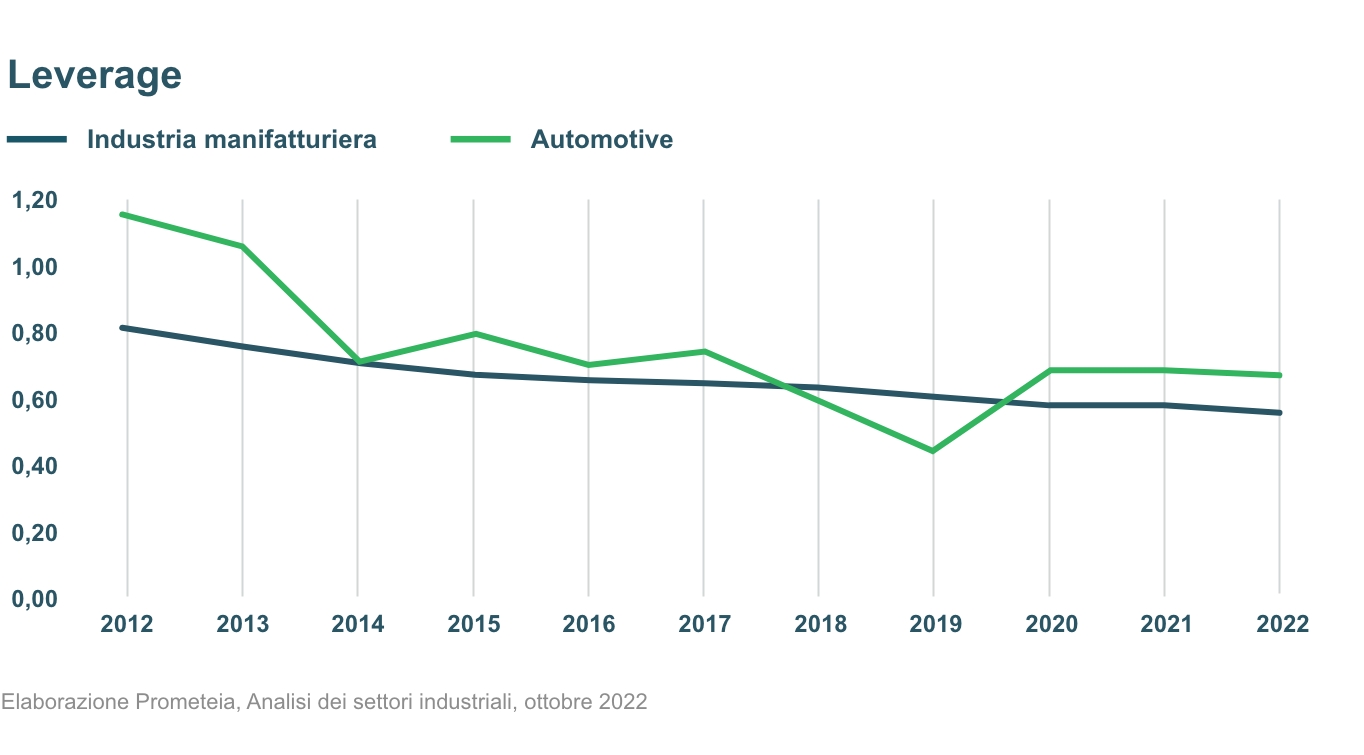

Per misurare l’equilibrio finanziario delle imprese del settore automotive è utile esaminare il Leverage, ovvero la leva finanziaria, che si ottiene rapportando i debiti contratti verso terzi al capitale proprio. Valori dell'indicatore inferiori all'unità segnalano una situazione di sostanziale equilibrio finanziario, per contro valori molto superiori all'unità indicano tensioni dal punto di vista finanziario.

Dal grafico, che mette a confronto il leverage dell'industria italiana dell’automotive con quello del manifatturiero, vediamo come il Leverage del settore abbia evidenziato valori mediamente superiori al manifatturiero, ma sempre inferiori all'unità dal 2013 in poi: si tratta di un settore che dal punto di vista finanziario non ha particolari problemi, come avviene mediamente per tutta la manifattura.

Il progressivo ridimensionamento del Leverage nel corso degli anni riflette il miglioramento diffuso delle condizioni di accesso al credito. Un altro elemento significativo è il rafforzamento patrimoniale delle imprese, che si trovano a fronteggiare l’importante sfida legata all’elettrificazione, che comporta investimenti in ricerca e sviluppo poderosi, nonché l’implementazione di stabilimenti industriali caratterizzati da livelli di automazione sempre maggiori, anche nell’ottica di fronteggiare la concorrenza dei paesi emergenti. Nell’ultimo triennio si è osservato un incremento delle tensioni sul fronte finanziario per le imprese del settore, con un leverage che si è riportato su livelli superiori alla media manifatturiera.

Il settore in sintesi: pre-Covid, Covid e post-Covid

Il settore automotive è stato tra i più penalizzati dal Covid-19, che ha portato a cali sia del fatturato che del valore di importazioni ed esportazioni tra 2019 e 2020. Nel 2021 e 2022 si è assistito a un rimbalzo in termini di fatturato a valore, in crescita soprattutto grazie alla componente prezzi. La crescita dei fatturati a prezzi costanti è stata, invece, frenata dalle strozzature di offerta presenti nel biennio sulla filiera automotive, che hanno limitato i volumi prodotti. Anche le esportazioni si sono incrementate tra 2020 e 2022, in termini relativi più delle importazioni, contribuendo a un miglioramento del saldo commerciale. Prosegue lo spostamento verso vetture ad alimentazione ibrida ed elettrica, la cui domanda è incoraggiata sui principali mercati europei dagli incentivi statali.

Nonostante un Leverage piuttosto in linea con quello medio dell’industria manifatturiera, il ROI si mantiene su livelli abbondantemente inferiori alla media del manifatturiero.