Trasporto aereo: si torna a volare alto, ma nuvole all’orizzonte

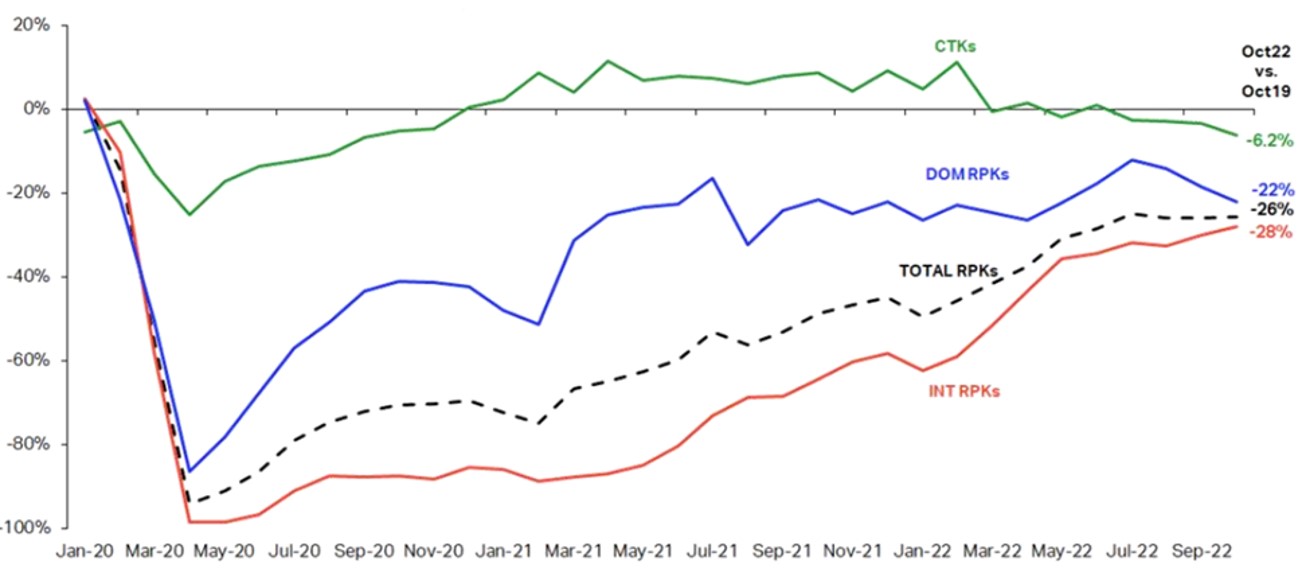

Il trasporto aereo è tra i settori maggiormente ciclici e nel 2020 ha subito fortemente l’impatto delle restrizioni agli spostamenti necessarie per contrastare la diffusione di Covid-19. Nel trasporto passeggeri, in particolare, il punto di minimo è stato raggiunto nel mese di aprile (Fig. 1). Il 2021 si è rivelato un anno di ripresa, soprattutto per il traffico merci, capace di superare i massimi pre-pandemia, salvo ripiegare nel 2022 a causa del rallentamento del commercio internazionale. Il traffico passeggeri, invece, l’anno scorso ha solo iniziato la fase di recupero, che è proseguita con maggiore vigore nel 2022 grazie al progressivo allentamento delle restrizioni. Gli ultimi dati disponibili, relativi al mese di ottobre, mostrano una progressiva chiusura del divario tra voli domestici e internazionali. I primi si trovano ancora, pressoché stabilmente dalla fine del 2021, a un livello inferiore del 22% rispetto a ottobre 2019 a causa soprattutto delle persistenti restrizioni in Cina che ne hanno limitato i voli interni. Diversa è la dinamica per i voli internazionali, in netto recupero – seppure ancora parziale - nel 2022 fino al -28% di ottobre 2022 vs ottobre 2019).

Figura 1 - Andamento del traffico passeggeri e cargo dopo lo scoppio della pandemia (var. % tendenziale vs rispettivo mese del 2019)

Le previsioni del consensus indicano che il settore recupererà i livelli nel trasporto passeggeri del 2019, in media, soltanto nel 2024 sebbene con un’ampia differenziazione geografica: Nord America già dal 2023, ultime Africa e Asia-Pacifico nel 2025. Le prospettive per il 2023 vedono comunque rischi per il settore prevalentemente in aumento: prezzi del carburante in rialzo, problemi relativi alla scarsità di alcune categorie di lavoratori del settore durante i picchi di domanda, tassi di interesse reali più elevati, costi di leasing dei velivoli crescenti, nuove restrizioni ai viaggi. In particolare, l’aumento del costo dei carburanti è rilevante perché ha implicazioni anche sulle politiche di sostenibilità ambientale: gli investimenti necessari per ridurre le emissioni nel settore rimangono sfide comuni alle compagnie aeree in tutto il mondo. L’impegno assunto dalle compagnie nel 2021 è stato chiamato “Fly Net Zero by 2050”, obiettivo che dovrebbe essere raggiunto con interventi su diverse direttrici: per il 65% con carburante sostenibile, il 19% da compensazioni e carbon capture, il 13% con nuove tecnologie (elettrico e idrogeno) e il 3% da efficientamenti. Non sono comunque da escludere sorprese positive per il 2023: se la possibile conclusione del conflitto in Ucraina non appare imminente, gli effetti dello stop alla Zero-Covid policy in Cina non tarderanno a manifestarsi.

La pandemia ha infine aggravato un problema strutturale: la distruzione di capitale investito nelle linee aeree. Secondo IATA e McKinsey, i dati relativi ai rendimenti sul capitale investito (ROIC) e al costo medio ponderato del capitale (WACC) dal 2012 al 2019 mostrano i primi inferiori ai secondi, per quasi $18 miliardi ogni anno. Questo fenomeno non si è comunque verificato lungo l’intera filiera dell’industria: aeroporti, compagnie travel tech, assistenza a terra e servizi di navigazione aerea sono infatti alcuni dei segmenti risultati in territorio positivo fino al 2019, generando valore per quasi $13 miliardi l’anno. Il debole ritorno in territorio positivo nel 2022 dei margini medi del settore non è ancora sufficiente a invertire strutturalmente la tendenza e l’outlook complesso per il 2023 potrebbe mettere nuovamente alla prova la resilienza delle imprese del settore

Scarica il documento!