L’export italiano alla sfida dei mercati emergenti

|

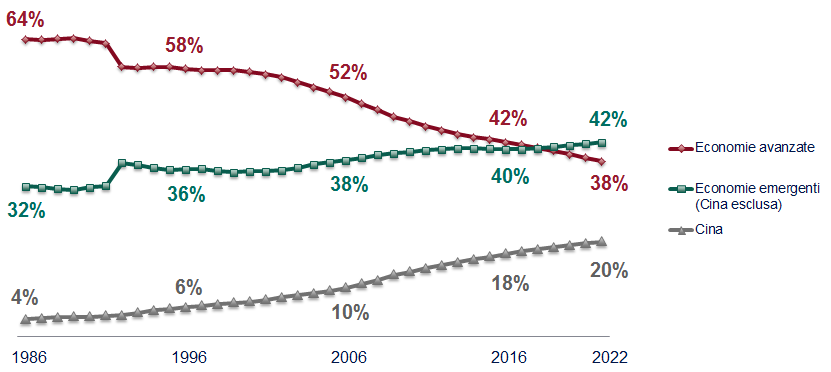

Uno degli effetti della globalizzazione è stato quello di favorire lo sviluppo dei paesi emergenti che nel tempo hanno assunto un ruolo geopolitico sempre più rilevante. Con l’economia che è diventata sempre più integrata e competitiva, gli equilibri mondiali sono mutati. I paesi avanzati hanno visto diminuire il proprio peso sul Pil globale a scapito della quota detenuta dai paesi emergenti (Figura 1); su tutti, la Cina ha mostrato l’evoluzione più consistente con un incremento di quasi 15 punti percentuali negli ultimi trent’anni. L’ascesa economica di queste geografie è evidente anche dal lato della produzione manifatturiera. Attratti dal basso costo della manodopera e dalla necessità di un presidio in mercati ad alto potenziale di domanda, un numero crescente di imprese dei paesi avanzati ha optato per l’internazionalizzazione dei processi produttivi in queste economie: ciò in parte spiega perché dal 1990 al 2010 la produzione manifatturiera dei paesi del G7 sul totale mondiale è diminuita di circa il 18%[1], facendo strada, tra gli altri, ad alcuni paesi emergenti quali Cina, India, Indonesia, Polonia e Thailandia. |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

[2] Stati Uniti, Cina, Russia, EAU, Repubblica Ceca, Arabia Saudita, Messico, India, Brasile, Sudafrica, Indonesia, Vietnam , Qatar, Perù e Kenya.

|

|