Export Karma - Rapporto Export 2019

Compila il form per ricevere la tua copia gratuita del Rapporto Export 2019

I colori italiani avanzano, non senza difficoltà, tra le nubi dei mercati internazionali

Sempre più Made in Italy nel mondo, per il decimo anno consecutivo: è dal 2010 infatti che l’export italiano chiude in positivo e anche per il 2019 le previsioni indicano un incremento del valore delle nostre vendite di beni all’estero, pari al 3,4%, in linea con il +3,1% dell’anno precedente. Si tratta di un ritmo da non minimizzare, per due ragioni: se si escludono l’exploit del 2017 e il rimbalzo post-crisi finanziaria (2010-2011), occorre tornare indietro al 2007 per annotare un tasso superiore al 4%. Inoltre, queste performance sono raggiunte in un contesto di minore dinamismo del commercio internazionale (+4,8% in volume nel 2018 rispetto al +6,5% del 2017), frenato da tensioni tra Stati Uniti e Cina, rallentamento delle economie avanzate e calo della fiducia tra gli operatori.

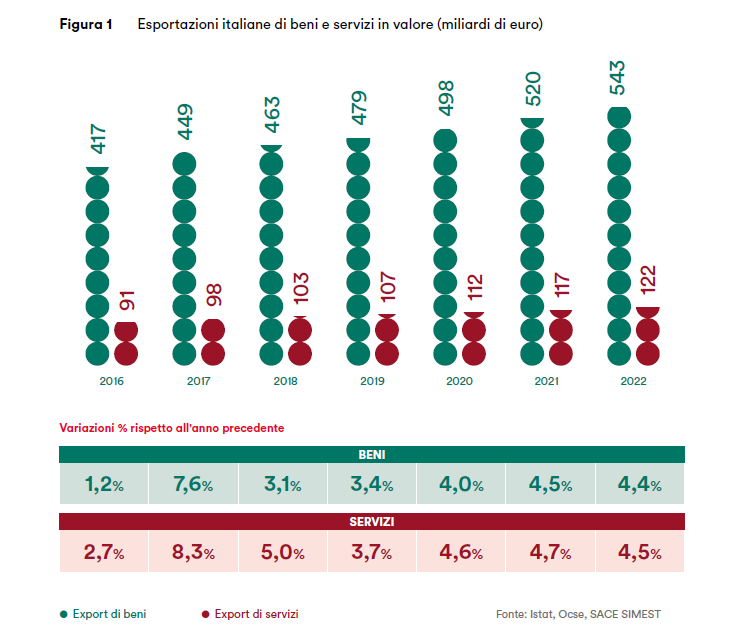

Sebbene nel 2019 i volumi degli scambi commerciali resteranno ancora deboli (+2,5% rispetto al 2018), il loro rafforzamento atteso già dal 2020 (+3,6, in media annua, nel 2020-2022) supporterà le nostre esportazioni che, grazie anche a un relativo miglioramento della competitività di prezzo (e non), avanzeranno a un passo del 4,3%, in media, nei prossimi tre anni, consentendo di avvicinare quota 500 miliardi di euro già nel 2020. Note positive anche per le esportazioni di servizi, che nel 2018, per la prima volta, hanno superato il valore di 100 miliardi di euro e cresceranno a un tasso lievemente più sostenuto rispetto all’export di beni (+3,7% nell’anno in corso e +4,6%, in media, nel periodo 2020-2022; Figura 1).

Buone notizie per le imprese che cercano nuove opportunità sui mercati internazionali, nonostante la cautela sia d'obbligo, e anche per l'Italia, se si tiene conto che, dal 2010 al 2018, l’export ha rappresentato l’unico contributo positivo alla crescita dell’economia italiana nel suo complesso, riuscendo a compensare e superare, con i suoi sette punti percentuali, il calo registrato dalle altre componenti del Pil nazionale.

La striscia positiva degli ultimi anni ha gettato le basi per una crescita duratura del nostro export; tuttavia essa non è di per sé garanzia di successo anche per il futuro. L’esperienza del 2018 insegna infatti, se ancora ce ne fosse bisogno, che le previsioni possono essere disattese in un clima di elevata incertezza, uno dei fattori più critici nel fare impresa, come è stato e continua a essere evidente con le fasi alterne nei rapporti commerciali tra Stati Uniti e Cina o con il difficoltoso processo di uscita del Regno Unito dall’Unione Europea.

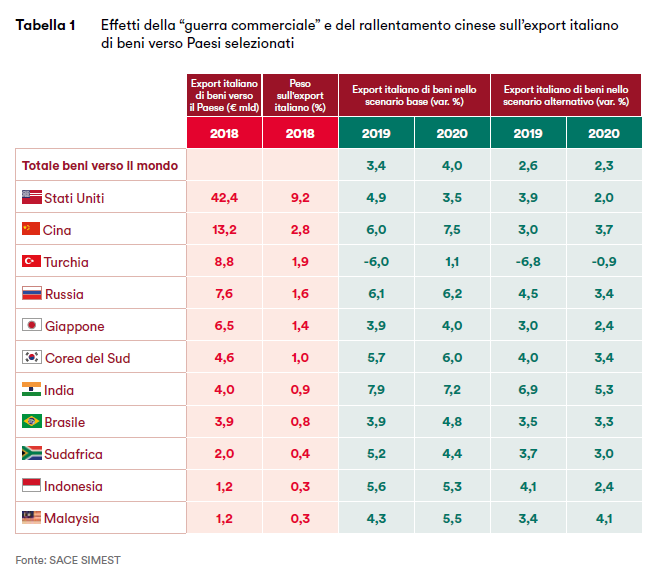

Cosa accadrebbe ad esempio se questo clima di incertezza si traducesse in un rallentamento ancor più significativo della domanda estera dei nostri beni? In un contesto di escalation protezionistica da parte di Washington, abbiamo ipotizzato un primo scenario alternativo incentrato su un marcato rallentamento della Cina e, collegato ad esso, delle principali economie emergenti: la crescita dell’export si fermerebbe al 2,6% nel 2019 e al 2,3%, in media annua, nel 2020-2022 (Tabella 1).

In un secondo scenario alternativo, questi valori si attesterebbero al 2,7% nel 2019 (e al 3,2%, in media, nel prossimo triennio) nell’ipotesi di una Brexit “disordinata” e di una conseguente minore domanda di beni Made in Italy da parte delle economie avanzate che ne subirebbero gli effetti (in primis quelle dell’Europa Occidentale).

In presenza di tali, e numerosi, rischi al ribasso, ampliare e diversificare i mercati di riferimento continua a rappresentare la strategia vincente per le imprese. Se poco più della metà delle nostre esportazioni, dirette verso i mercati vicini dell’Europa avanzata, è attesa registrare una crescita superiore al 3%, “guardare oltre” continuerà a pagare.

I piani di internazionalizzazione potranno infatti approfittare della dinamica positiva nelle principali economie dell'Asia-Pacifico e del Nord America (come Cina, Corea del Sud, India, Vietnam e, naturalmente, Stati Uniti) senza sottostimare le potenzialità di Polonia, Repubblica Ceca, Bulgaria e Russia nell’Europa emergente e CSI. La domanda dei beni Made in Italy riprenderà a crescere anche in America Latina (in particolare in Messico, Brasile e Cile), mentre nell’area del Medio Oriente e Nord Africa i rialzi attesi delle vendite in Egitto, Marocco, Tunisia, Qatar ed Emirati Arabi Uniti compenseranno i cali previsti in mercati strategici come Turchia e Algeria. L’export verso l’Africa Subsahariana continuerà a registrare una performance particolarmente

vivace, sia verso i principali mercati di Sudafrica, Nigeria, Angola e Kenya, sia verso le altre economie emergenti dell’area, come Tanzania, Senegal e Ghana.

Se questo è il quadro variegato delle geografie, uno sguardo ai settori del nostro export evidenzia una dinamica piuttosto omogenea tra i diversi raggruppamenti, a differenza di quanto osservato nel 2018. Le esportazioni dei prodotti dell’agrifood italiano, in particolare, sono previste in aumento del 3,8% nell’anno in corso, il ritmo più elevato tra i quattro raggruppamenti, mentre a registrare la crescita più moderata (+3,1% nel 2019) saranno i beni di investimento, che soffrono l’incertezza globale e le difficoltà del settore automotive. Il rallentamento della domanda mondiale non dovrebbe invece avere ripercussioni sui beni di consumo Made in Italy (+3,4%), in particolare su abbigliamento e arredamento, così come gli intermedi (+3,6%) che, seppur in decelerazione rispetto al 2018, contribuiranno alla dinamica positiva delle nostre esportazioni, grazie soprattutto alla farmaceutica (inclusa nel settore chimico).

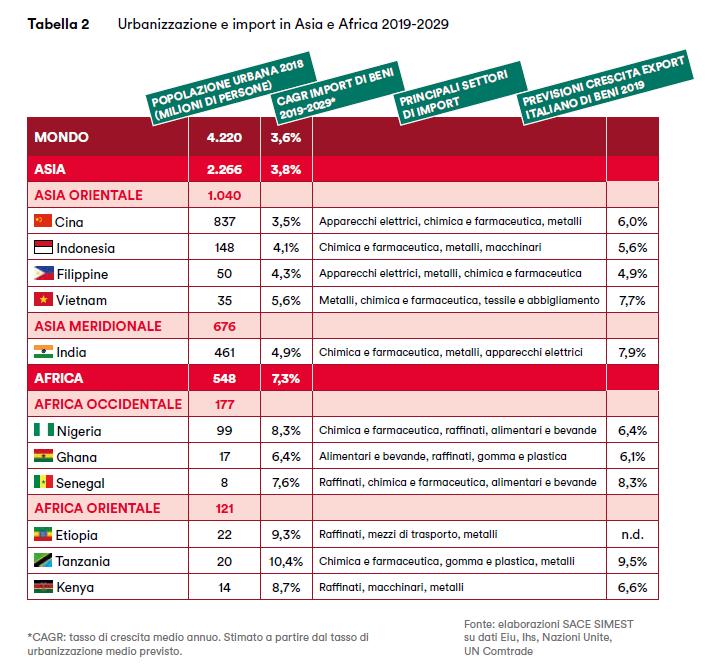

In maniera trasversale a tutti i settori, le imprese italiane potranno inoltre approfittare delle opportunità che si apriranno grazie al progressivo aumento dei tassi di urbanizzazione atteso nei prossimi anni, un trend che non si arresterà nel medio termine: 6,7 miliardi di persone vivranno infatti nei centri urbani entro il 2050, con una popolazione insediata in città e aree metropolitane in rapida espansione soprattutto nei Paesi emergenti (66% nel 2050 rispetto al 52% attuale), in particolare in Asia e Africa. Le esigenze di uno sviluppo urbano sostenibile e di consumatori con un reddito pro capite mediamente più elevato si tradurranno in ulteriori traini di crescita e di diversificazione della domanda di import di questi Paesi, con impatti positivi per le nostre imprese che vendono macchinari, apparecchi elettrici, metalli, prodotti chimici e farmaceutici, alimentari e bevande, tessile e abbigliamento (Tabella 2).

Le venti “geografie prioritarie”, identificate da SACE SIMEST già nelle scorse edizioni del Rapporto Export, si confermano mete strategiche, verso le quali le esportazioni italiane avranno margini per aumentare del 4,8% medio annuo tra il 2019 e il 2022. Tra queste, un interesse particolare va rivolto a Brasile, Emirati Arabi Uniti e India, economie emblematiche di tre differenti continenti, con le proprie peculiarità distintive ma accomunate da prospettive di crescita particolarmente positive per le nostre esportazioni, quantificabili in 2,5 miliardi di euro aggiuntivi nei prossimi quattro anni rispetto ai 12,4 del 2018.

Per tale ragione abbiamo approfondito alcuni aspetti salienti di queste tre economie, evidenziandone i principali settori di opportunità e delineando nel contempo alcuni aspetti pratici sul contesto operativo, dagli incentivi pubblici per le imprese alla regolamentazione di accesso per i capitali stranieri, dai vantaggi nelle zone franche alla business etiquette, con un’attenzione particolare al mondo delle Pmi.

Un discorso a parte merita infine l’Africa Subsahariana: sebbene la penetrazione delle imprese italiane sia ancora ridotta se comparata a quella in altre aree, la maggior parte dei 49 Paesi che compongono questa regione offre interessanti opportunità, non ancora espresse pienamente. La meccanizzazione dei processi produttivi, l’ammodernamento delle infrastrutture idriche, energetiche e dei trasporti, insieme all’adozione di riforme per migliorare il business environment rappresentano dei “lavori in corso” in queste economie che aprono ampi spazi, sia per i nostri macchinari impiegati nell’agricoltura e nella trasformazione alimentare, sia per i beni collegati allo sviluppo delle infrastrutture e costruzioni.

In quest’area in evoluzione permanente, le imprese italiane riusciranno a cogliere le opportunità soltanto se munite di una preparazione adeguata, evitando errori e falsi miti diffusi tra chi opera in maniera opportunistica nel subcontinente. Perché la conoscenza rimane un primo, ma fondamentale, passo nel processo di crescita sui mercati internazionali, soprattutto in quelli meno battuti.