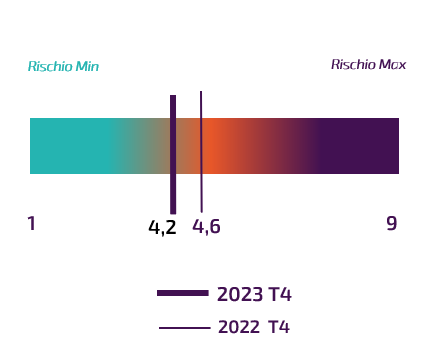

Che rischio tira? IV trimestre 2023

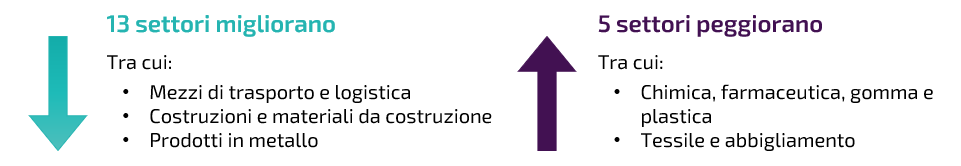

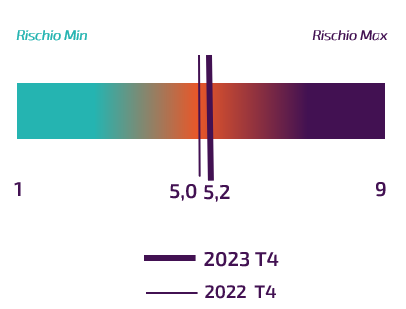

Secondo il Barometro, l’indicatore SACE che monitora l’andamento dei settori italiani*, i rischi nella manifattura sono risultati relativamente stabili nel quarto trimestre del 2023 su base tendenziale, grazie alle dinamiche ancora in parte favorevoli del fatturato nominale e dei prezzi in contrapposizione alle performance ampiamente negative della produzione industriale, sui cui ha pesato il raffreddamento ciclico specie nelle fasi più a monte del processo produttivo. Nel complesso i rischi per l’industria italiana sono risultati in peggioramento, pur rimanendo su livelli medi, frenati dall’aggregato estrattiva, energia e acqua, come riflesso della normalizzazione delle quotazioni delle materie prime energetiche sui mercati internazionali.

Focus: Peggioramento

Chimica, farmaceutica, gomma e plastica

•Come va. Nel quarto trimestre del 2023 l’aggregato ha registrato un lieve peggioramento del profilo di rischio su base annua, confermandosi su livelli medi.

•Variabili chiave. La dinamica meno favorevole di prezzi alla produzione e fatturato nominale è ascrivibile alle minori pressioni inflative osservate nei settori più a monte del processo produttivo, come riflesso della normalizzazione delle quotazioni internazionali delle materie prime sottostanti.

•Prospettive. Le attese sono divergenti tra i vari comparti, favorevoli per la farmaceutica (grazie ai giudizi positivi su produzione e nuovi ordini, che si mantengono su livelli elevati), mentre ancora pessimistiche (ma stabili) per le industrie chimiche e della gomma-plastica.

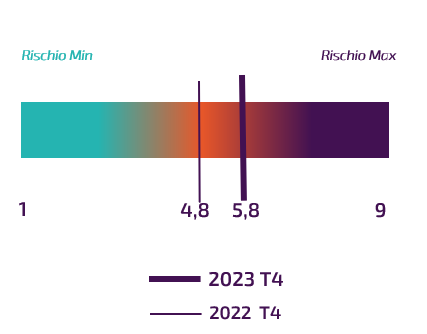

Tessile e abbigliamento

•Come va. Tra ottobre e dicembre, gli indici relativi al Sistema Moda (incluso pelli e calzature) hanno registrato un aumento rispetto allo stesso trimestre del 2022, collocandosi tra i settori relativamente più rischiosi tra i 18 considerati nel Barometro.

•Variabili chiave. In particolare, per tessile e abbigliamento questo punteggio è spiegato prevalentemente dalle componenti di produzione e sofferenze bancarie, e in misura minore da quella relativa al fatturato nominale.

•Prospettive. Secondo l’indice del clima di fiducia dell’Istat, a febbraio i giudizi delle imprese del tessile e abbigliamento e articoli in pelle restano in territorio negativo, dettati dalle preoccupazioni sulla tenuta dei consumi (specie domestici). Il settore è inoltre esposto alle attuali criticità nel Mar Rosso, essendo fortemente dipendente dalle importazioni di input necessari per la produzione (fonte: Banca d’Italia).

Focus: Miglioramento

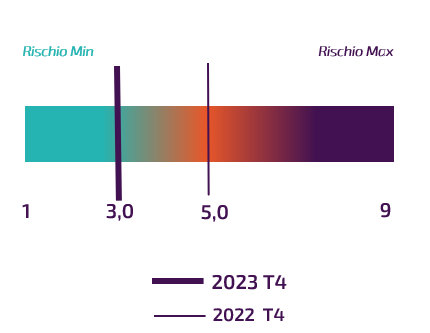

Mezzi di trasporto e logistica

•Come va. Nel quarto trimestre l’indice ha segnato il calo tendenziale maggiore, proseguendo il miglioramento in corso da diversi mesi e che ha portato l’aggregato a posizionarsi tra i settori meno rischiosi.

•Variabili chiave. La flessione è stata infatti trainata dalle variabili di performance, come la produzione e il fatturato, a fronte del leggiero peggioramento della demografia d’impresa e delle sofferenze bancarie.

•Prospettive. Secondo l’indice di fiducia dell’Istat, a febbraio i giudizi delle industrie di mezzi di trasporto restano in territorio positivo, trainati dalle attese sugli ordini. Rischi al ribasso (ma per ora contenuti) sono ascrivibili alle recenti tensioni in Medio Oriente per le nuove interruzioni nelle catene di fornitura e le ripercussioni sulla logistica, con allungamento dei tempi di consegna, aumento dei costi di trasporto e ridotta disponibilità di input produttivi (es. chip).

Costruzioni e materiali da costruzione

•Come va. Tra ottobre e dicembre si è osservata una lieve riduzione, rispetto a un anno prima, della rischiosità relativa all’edilizia italiana, favorita anche dal completamento dei lavori (specie di ristrutturazione residenziale) legati al Superbonus 110% in scadenza a fine 2023.

•Variabili chiave. La flessione è stata infatti trainata dalle variabili di performance, come la produzione e il fatturato, a fronte del leggiero peggioramento della demografia d’impresa e delle sofferenze bancarie.

•Prospettive. Il settore continuerà a beneficiare degli investimenti attesi nelle opere pubbliche, sostenuti dalle risorse del PNRR (+20% secondo ANCE, grazie anche ai quasi 70.000 bandi di gara emessi nel 2023), compensando così le attese deboli per gli investimenti nelle costruzioni in abitazioni.

Prodotti in metallo

•Come va. Il rischio per il settore del prodotti in metallo è risultato pressoché stabile negli ultimi tre mesi del 2023 rispetto allo stesso periodo del 2022, dopo la breve discesa registrata nei trimestri precedenti.

•Variabili chiave. Sulla dinamica ha inciso, in particolare, il timido miglioramento associato a produzione, fatturato e prezzi, in contrapposizione a all’andamento di segno opposto delle sofferenze bancarie; stabile invece la componente demografica.

•Prospettive. Le attese sull’attività del settore sono moderatamente positive: se da un lato i comparti connessi all’edilizia residenziale saranno impattati dalla rimodulazione degli incentivi fiscali, dall’altro i progetti infrastrutturali del genio civile avranno ricadute altamente positive sulla filiera degli intermedi in metallo; benefici sono previsti anche dal continuo recupero dell’automotive (fonte: Prometeia).

* Il Barometro assegna un punteggio da 1 a 9, con 9 rischio massimo.