SACE aggiorna il Barometro con i dati relativi al terzo trimestre 2021. Questo indicatore assegna un punteggio da 1 a 9, con 9 rischio massimo.

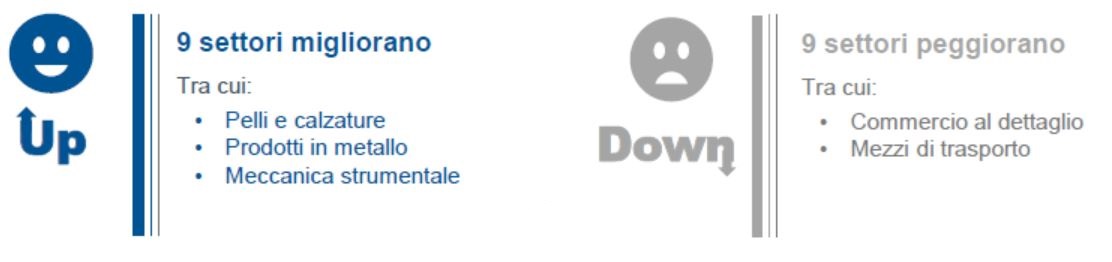

Secondo il Barometro, l’indicatore SACE che monitora l’andamento dei settori italiani*, i rischi nella manifattura sono risultati in calo nel terzo trimestre dell’anno, rispetto allo stesso periodo del 2020. In particolare, si osservano segnali di miglioramento sia in settori strategici, come la meccanica strumentale e la metallurgia, sia in quelli più tradizionali, come pelli e calzature. Si registrano, tuttavia, anche rischi in aumento in settori altrettanto importanti come quello dei mezzi di trasporto, trainati dal peggioramento del comparto automotive. Nel complesso i rischi nell’industria italiana sono risultati in diminuzione su base tendenziale, grazie anche al miglioramento del comparto estrattiva e raffinati.

Focus on Down

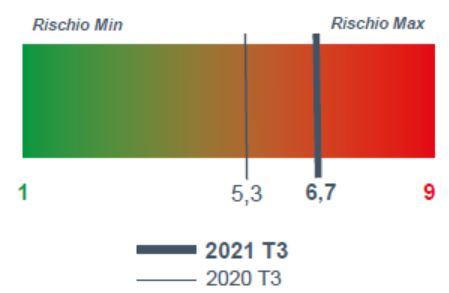

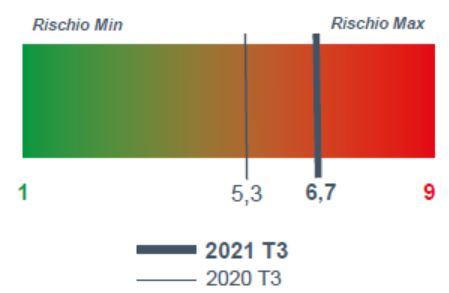

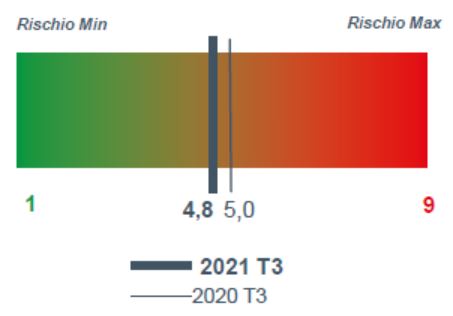

COMMERCIO AL DETTAGLIO

Come va. Nel terzo trimestre del 2021, il settore ha registrato un marcato aumento della rischiosità, rispetto allo stesso periodo dell’anno precedente, qualificandosi come medio-alto secondo il nostro Barometro.

Variabili chiave. Il peggioramento del rischio è spiegato prevalentemente da un ritmo di ripresa del fatturato molto più contenuto rispetto agli altri settori considerati. Inoltre, si segnala un incremento del numero di cessazioni di attività, soprattutto tra le imprese più piccole e nei settori più colpiti dalle misure restrittive.

Prospettive. Permangono rischi al ribasso legati alla persistente incertezza sull’evoluzione della pandemia, alimentata dal recente ripristino di alcune restrizioni a fronte della nuova variante Omicron, in particolare riguardo al turismo estero.

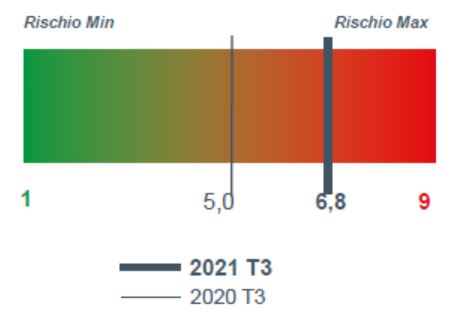

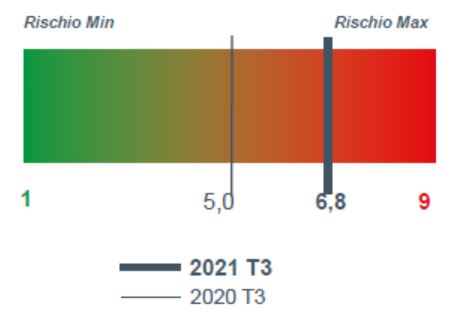

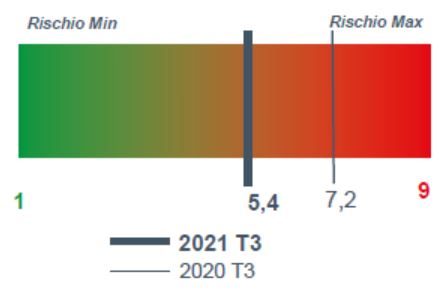

MEZZI DI TRASPORTO

Come va. I mezzi di trasporto hanno ottenuto l’ultima posizione nella nostra graduatoria, registrando al contempo il peggioramento del profilo di rischio più intenso su base tendenziale, tra i 18 settori esaminati.

Variabili chiave. Sul punteggio ottenuto ha inciso prevalentemente il calo della produzione nel terzo trimestre e una dinamica contenuta, seppur positiva, del fatturato. Tra i principali fattori negativi figurano le criticità delle catene di fornitura globali, per carenza di materiali e ritardi nelle consegne.

Prospettive. Nonostante la domanda stia continuando a beneficiare degli incentivi fiscali a favore di autovetture elettriche e ibride, l’offerta faticherà nel breve periodo a tenere testa.

Focus on Up

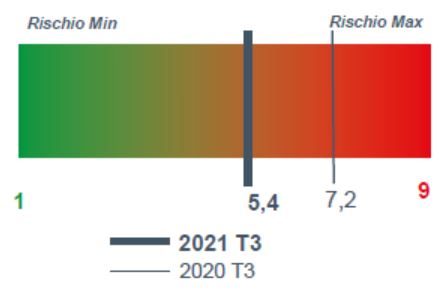

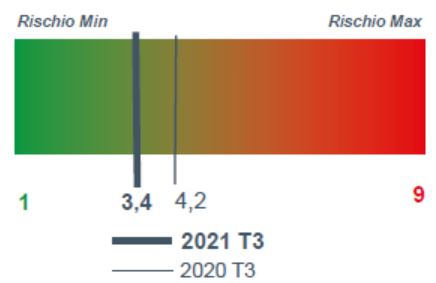

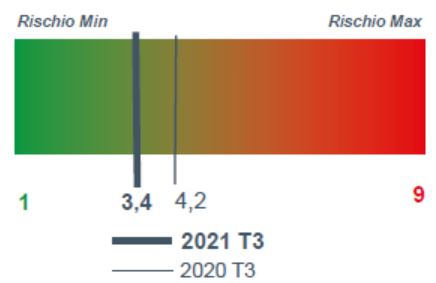

PELLI E CALZATURE

Come va. Il settore ha segnato un calo significativo dell’indice rilevato dal Barometro nel terzo trimestre del 2021, rispetto a un anno prima, sebbene la rischiosità rimanga comunque su livelli medi.

Variabili chiave. A contribuire principalmente sul profilo di rischio complessivo è stato il miglioramento tendenziale di produzione e fatturato, in un contesto di minori sofferenze bancarie, grazie alla ripresa della domanda domestica e estera.

Prospettive. Nonostante il rimbalzo, pelli e calzature torneranno sui livelli di produzione e fatturato solo a partire dal 2022.

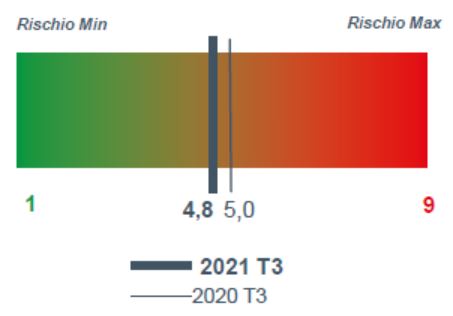

PRODOTTI IN METALLO

Come va. Il rischio associato ai prodotti in metallo è risultato in diminuzione su base tendenziale, collocandosi tra i settori meno rischiosi.

Variabili chiave. L’attuale ciclo degli investimenti globali e le condizioni favorevoli della metallurgia e delle costruzioni si sono riflesse in un aumento della domanda dei prodotti in metallo, con impatti positivi su produzione e fatturato nonché sulla demografia d’impresa.

Prospettive. Questo settore potrà continuare a beneficiare della ripresa dell’attività economica mondiale, attesa proseguire anche il prossimo anno, seppur a ritmi più moderati.

MECCANICA STRUMENTALE

Come va. Nel terzo trimestre dell’anno, la meccanica strumentale ha mostrato timidi segnali di miglioramento, rispetto allo stesso periodo del 2020.

Variabili chiave. Tutte le variabili considerate nel calcolo del Barometro, ad eccezione di prezzi e sofferenze bancarie, hanno contribuito al lieve miglioramento del rischio associato.

Prospettive. Il settore, tra quelli strategici dell’industria italiana, è particolarmente favorito dalle politiche di investimento domestiche previste dal Piano Nazionale di Ripresa e Resilienza (soprattutto in ottica green e digitale), nonché dai programmi fiscali espansivi previsti in generale nell’Unione Europea e negli USA.

* Il Barometro assegna un punteggio da 1 a 9, con 9 rischio massimo.

Per i risultati di tutti e 18 i settori analizzati (+2 aggregati) e la nota metodologica, scarica il PDF.