Brasile al voto tra apparente continuità e nuovi percorsi di crescita

Il Brasile che si avvia al primo turno delle elezioni presidenziali il prossimo 2 ottobre è un Paese diverso rispetto a quello di quattro anni fa: esaurita la lunga ondata di scandali corruttivi e di vicende giudiziarie che avevano segnato la seconda parte dello scorso decennio e contribuito all’elezione del presidente Bolsonaro, il gigante latino-americano è pronto a scrivere una nuova pagina. Le profonde ferite inferte dalla pandemia non si sono ancora del tutto rimarginate, ma il Paese, che ha festeggiato lo scorso 7 settembre i 200 anni di indipendenza dal Portogallo, è ripartito. I candidati più accreditati, pesi massimi del calibro di Bolsonaro e dell’ex presidente Lula da Silva (2003-2011), non sono certo due volti nuovi della politica verdeoro e i cittadini, così come gli investitori internazionali, ne conoscono pregi e debolezze. All’interno di un quadro profondamente polarizzato e caratterizzato, secondo i sondaggi, da tassi di disapprovazione elevati per i due principali contendenti, a prevalere sarà chi riuscirà a essere meno sgradito all’elettorato.

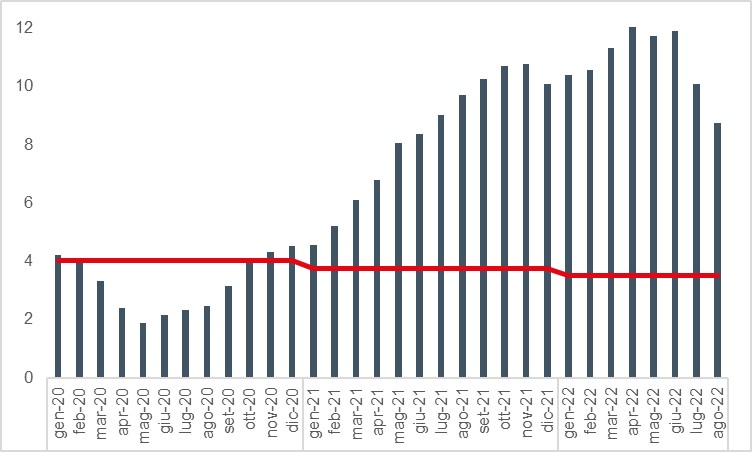

Non è semplice prevedere quanto l’andamento dell’economia peserà sul voto. Il governo uscente ha mostrato un atteggiamento pragmatico e seguito politiche fiscali espansive a partire dalla fase più acuta della pandemia: gli stimoli anticiclici hanno contribuito a limitare il calo del Pil nel 2020 (-3,9% vs -6,9% dell’area) e a garantire un buon rimbalzo nel 2021 (+4,6%), non scontato considerando i nodi strutturali che penalizzano la competitività dell’economia brasiliana. Anche il Banco Central, autonomo de iure da inizio 2021, ha svolto un ruolo importante a sostegno dell’economia nazionale, portando il tasso di riferimento SELIC fino al minimo storico del 2%. Già dalla primavera 2021 però l’inflazione è cresciuta rapidamente per una serie di fattori (ripresa della domanda, strozzature nelle catene di fornitura, deprezzamento del real che ha inciso fortemente sul costo dei beni importati) costringendo il Banco a un ciclo monetario restrittivo tra i più aggressivi al mondo, fino all’attuale 13,75%. Tale ciclo potrebbe comunque terminare a breve se i primi cali mensili dell’inflazione a luglio e agosto daranno luogo a un trend nei prossimi mesi. (Fig.1). Il mix di politica monetaria restrittiva e politica fiscale espansiva si è dimostrato finora efficace e il 2022 si chiuderà con un aumento del Pil di oltre il 2,5%, portando finalmente il livello di attività economica al di sopra del massimo storico del 2014. Certo l’inflazione ha contraccolpi negativi soprattutto sulle fasce più deboli, le più colpite dagli effetti della pandemia sul mercato del lavoro, e i provvedimenti sociali del governo hanno attutito solo in parte il colpo.

Figura 1 - Tasso di inflazione tendenziale (01/2020-08/2022, in rosso target, %)

Fonte: Elaborazioni SACE su dati IBGE.

Al di là delle oscillazioni cicliche, il Brasile, nel 2021 sesto Paese al mondo per IDE (50 mld USD vs 28 del 2020) e primo in America Latina, costituisce sì un contesto fortemente esplorato dalle imprese italiane ma che presenta ancora notevoli potenzialità. Il discorso vale soprattutto per alcuni settori in cui il peso della componente green è in crescita (es. pelletteria, cosmetica ma anche edilizia) ma anche per alcune zone del Brasile che stanno crescendo rapidamente. Più che per il Nord e Nordest del Paese, oggetto di molti programmi di sviluppo in questi anni ma lontani dal punto di vista logistico dai grandi centri industriali e finanziari, è opportuno guardare con interesse crescente ad alcuni Stati del centro (es. Goias, Minas Gerais) e del sudest (es. Paranà, Santa Catarina, Rio Grande do Sul), già ben connessi ai centri nevralgici del Paese. La conoscenza approfondita della normativa locale nonché l’utilizzo degli strumenti finanziari e assicurativi più idonei potrebbero aiutare le nostre imprese a cogliere ulteriori opportunità nel gigante latino-americano.