Officine PNRR: Sistema moda - Evoluzioni post-covid

L’evoluzione recente

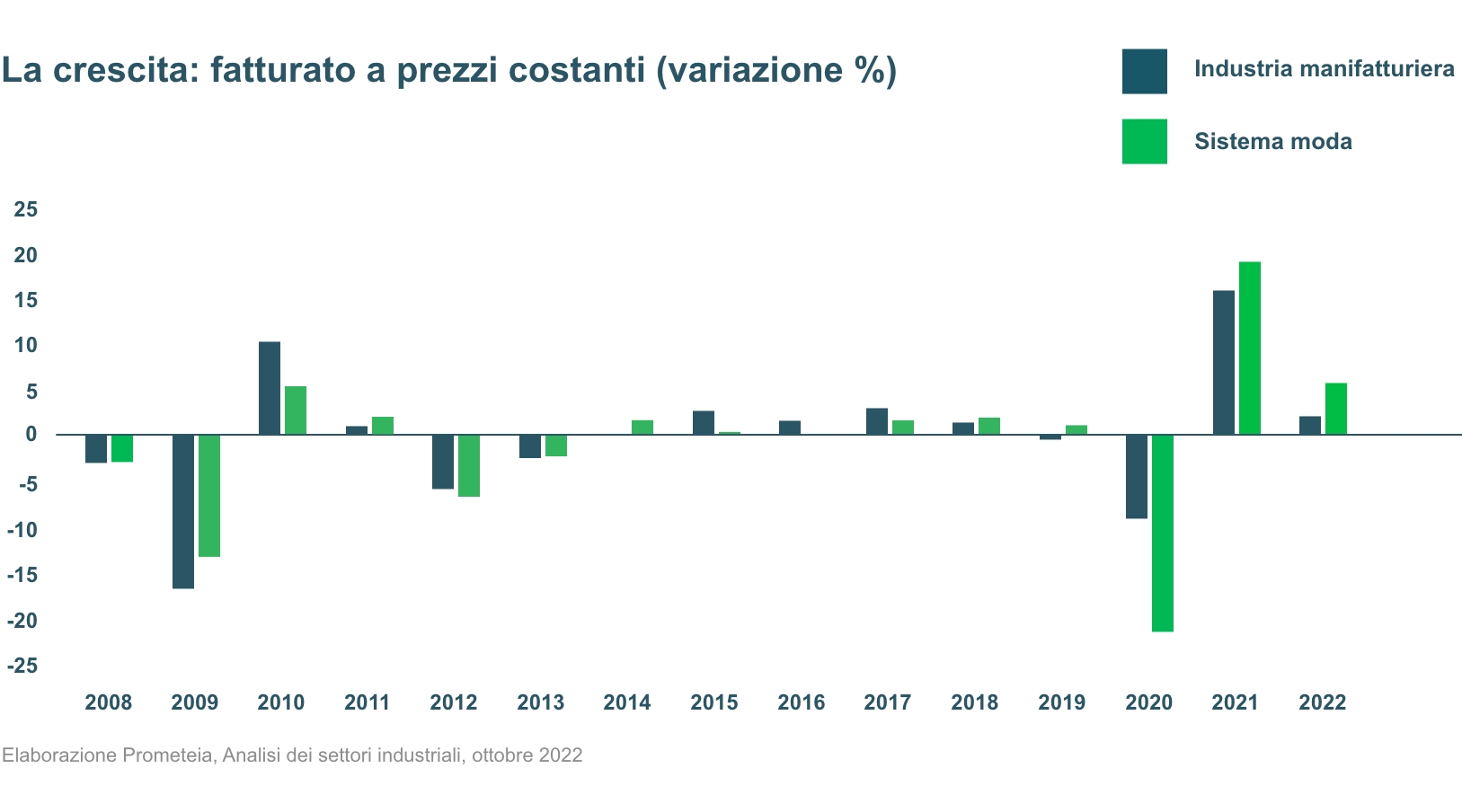

Dall’analisi dell’evoluzione del fatturato si nota come nell’ultimo decennio il sistema moda si è caratterizzato per tassi di crescita inferiori alla media dell’industria manifatturiera.

Il settore, già fortemente trasformato a inizio del nuovo millennio a causa della crescente concentrazione del settore distributivo e della globalizzazione dei mercati, conseguente ai processi di liberalizzazione del commercio mondiale e al prepotente ingresso dei produttori emergenti, ha affrontato un’ulteriore sfida. La forte pressione competitiva dei paesi emergenti ha significativamente ridimensionato la base produttiva dell’industria italiana della moda, che resta comunque una delle più rilevanti nel panorama europeo e vanta diverse eccellenze su scala mondiale sia a monte che a valle delle filiere. Nel tempo le imprese meno solide sono uscite dal panorama competitivo, lasciando spazio alle sole imprese che sono riuscite a vincere le sfide della competizione in un settore sempre più globalizzato.

Nel nuovo contesto competitivo in cui si sono trovate ad operare, numerose imprese hanno cercato di spostare la competizione su fattori non price, difficilmente aggredibili dai concorrenti, e di comunicare la superiorità di alcuni asset, ottenendo un premium price, attraverso politiche di investimento incentrate sulla creazione di marchi forti e riconosciuti e di adeguati network distributivi (quali rete di punti di vendita monomarca e in franchising) oltreché sull’innovazione dei prodotti (contenuti moda) e dei servizi. Per ciò che riguarda, in particolare, i settori a monte della filiera le strategie si sono indirizzate verso la qualità dei materiali e una crescente offerta di servizi ai clienti (quick response, stock service, co-progettazione delle collezioni).

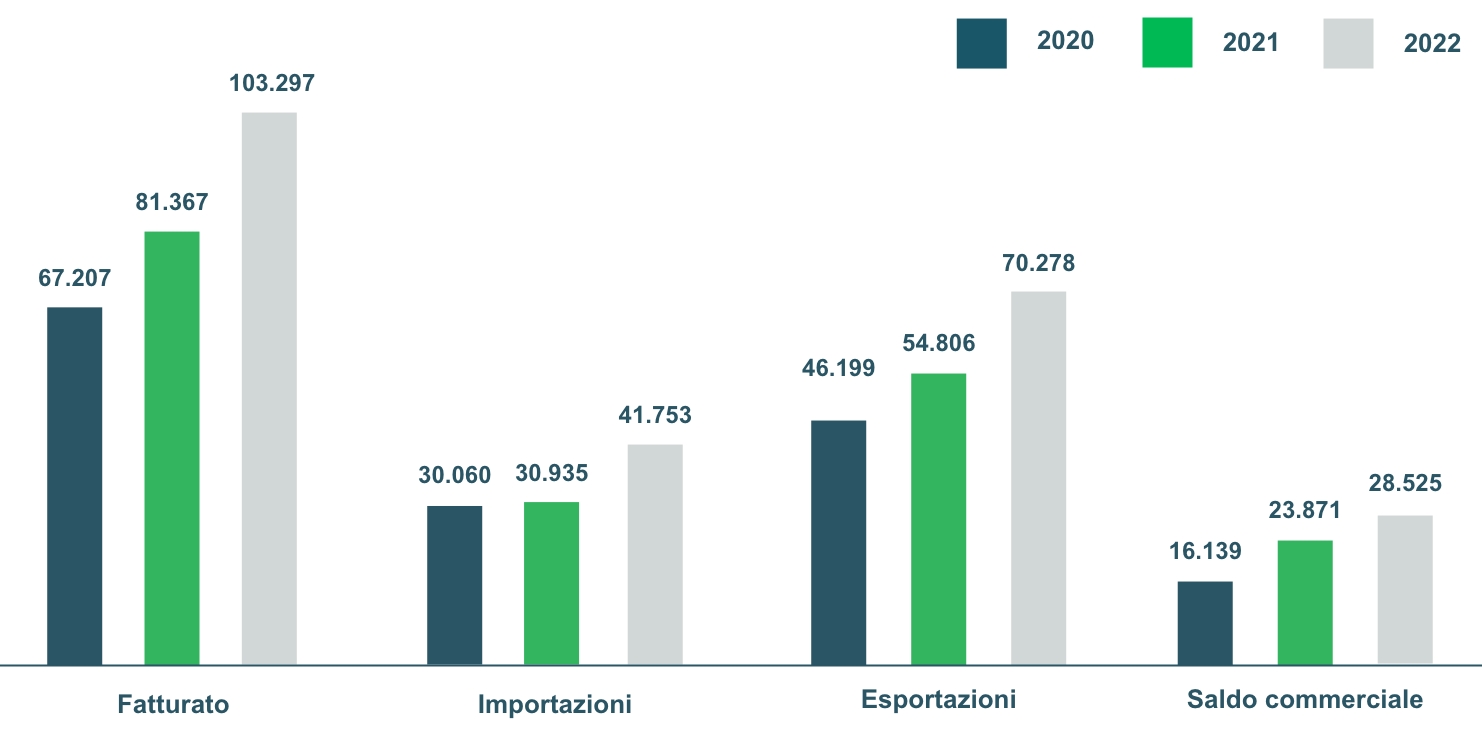

Dopo le forti penalizzazioni del 2020, nel 2021 il Sistema moda ha recuperato un trend di crescita grazie al progressivo miglioramento del contesto di mercato, insufficiente tuttavia a riportare il fatturato sui livelli pre-pandemia del 2019. Il permanere di misure di distanziamento sociale, per gran parte del 2021, e il massiccio ricorso allo smart working hanno infatti limitato la ripartenza della domanda, soprattutto sul mercato interno. Più vivace, invece, il rimbalzo delle vendite sui mercati esteri, sui quali hanno giocato un ruolo importante gli Usa e i mercati asiatici, sui quali l’export ha recuperato già nel 2021 i livelli di domanda pre-Covid. In questi ultimi, infatti, la domanda (in particolare cinese) ha mostrato un importante rimbalzo già a partire dalla seconda metà del 2020, guidato da una voglia di rivincita (revenge shopping) e sostenuto anche dai maggiori acquisti in loco dei consumatori, date le limitazioni ai viaggi internazionali.

Nel 2022 il Sistema moda prosegue nel recupero, beneficiando della ripresa della socialità e del turismo, e sperimenta nella prima parte dell’anno consistenti incrementi di vendita sia in Italia che, soprattutto, all’estero, diffusi a tutti i comparti. Il mutato contesto geo-politico e le tensioni inflative che, seppure inferiori alla media del manifatturiero, hanno toccato livelli di massimo per il settore non hanno vanificato nella prima parte del 2022 il percorso di ripresa post pandemia che si è rilevato più veloce delle attese. Un percorso che tuttavia si conferma a doppia velocità. Il dato medio settoriale cela un’elevata dispersione dei risultati e performance migliori per le grandi imprese posizionate sul premium e il lusso e la rete delle Pmi ad esse connesse.

I brillanti risultati conseguiti nella prima parte dell’anno dal Sistema moda sono tuttavia attesi smorzarsi nei mesi finali del 2022. Il progressivo deterioramento del contesto operativo interno ed estero e l’elevata incertezza avvieranno il settore verso una fase di rallentamento. Pur nell’ipotesi di una frenata negli ultimi mesi dell’anno, le ottime performance registrate nella prima parte del 2022 consentiranno comunque ai livelli di attività del Sistema moda di ampliarsi del +5.8%, a consuntivo d’anno, risultando uno dei settori più dinamici del manifatturiero, riducendo in modo significativo la distanza dai livelli pre-pandemia (-1.2% rispetto al 2019).

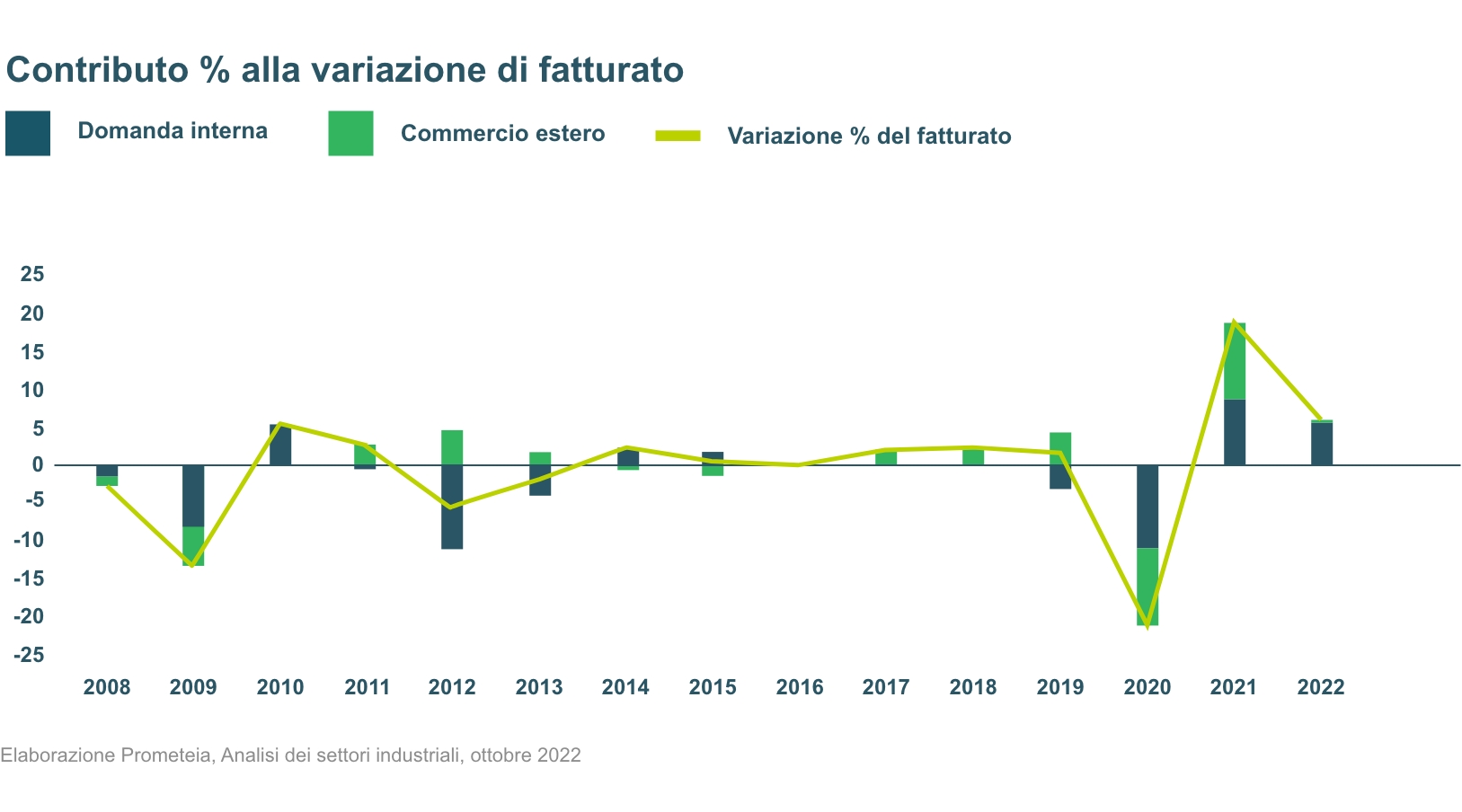

La domanda interna include gli acquisti di prodotti di abbigliamento e calzature delle famiglie italiane e dei turisti stranieri sul territorio nazionale. Il commercio estero, invece, include la quota di domanda soddisfatta dalle esportazioni, ossia gli acquisti di prodotti moda Made in Italy nel mondo.

Esaminando l’evoluzione degli ultimi dieci anni emerge come sia stata la componente interna della domanda a zavorrare la crescita del settore, a fronte di esportazioni che sono risultate invece decisamente più vivaci.

L’evoluzione dei livelli di attività è stata sostenuta dai mercati esteri, verso i quali si sono indirizzate le strategie di crescita delle imprese del settore, a fronte della persistente debolezza della domanda sul mercato interno. L’attuazione di strategie di internazionalizzazione si è maggiormente diffusa tra le imprese, anche PMI, come segnalato dalla costante crescita del numero di operatori e del valore medio delle loro esportazioni.

La crescita delle vendite estere poggia sul buon posizionamento delle imprese italiane che sono state in grado di migliorare la qualità del mix dei prodotti esportati, puntando sui marchi e sul bello e ben fatto, punti di forza dell’offerta nazionale. Il rafforzamento del marchio unitamente ad attente politiche di comunicazione e un efficace presidio degli aspetti logistico-distributivi e del mercato finale sono le strategie perseguite dalle aziende di successo. L'adesione a reti di imprese, inoltre, è risultata una strategia vincente per le PMI che operano come terzisti di marchi altrui, sia per la gestione delle risorse finanziarie sia per il consolidamento delle relazioni di fornitura e il trasferimento di innovazione e know-how.

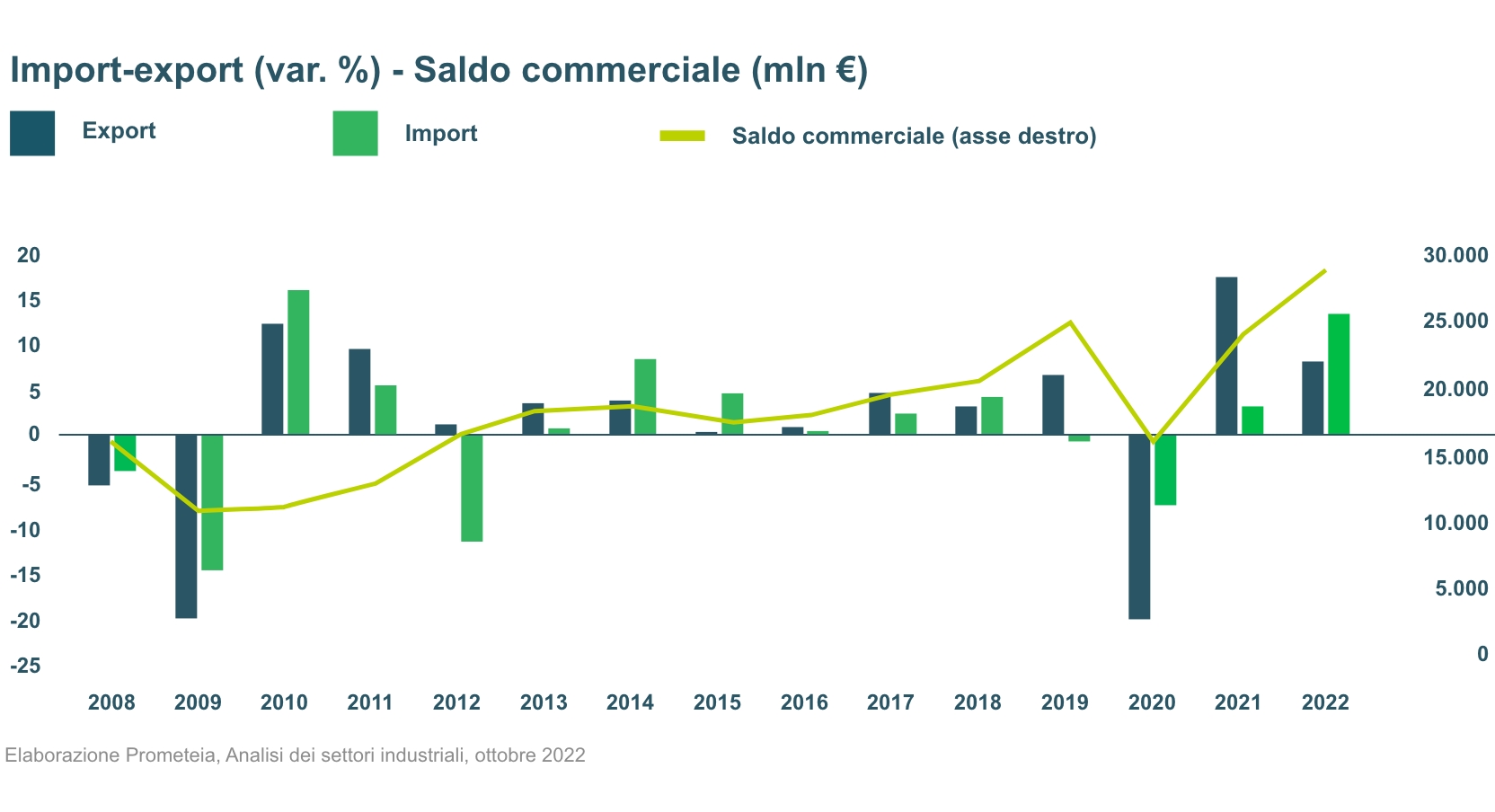

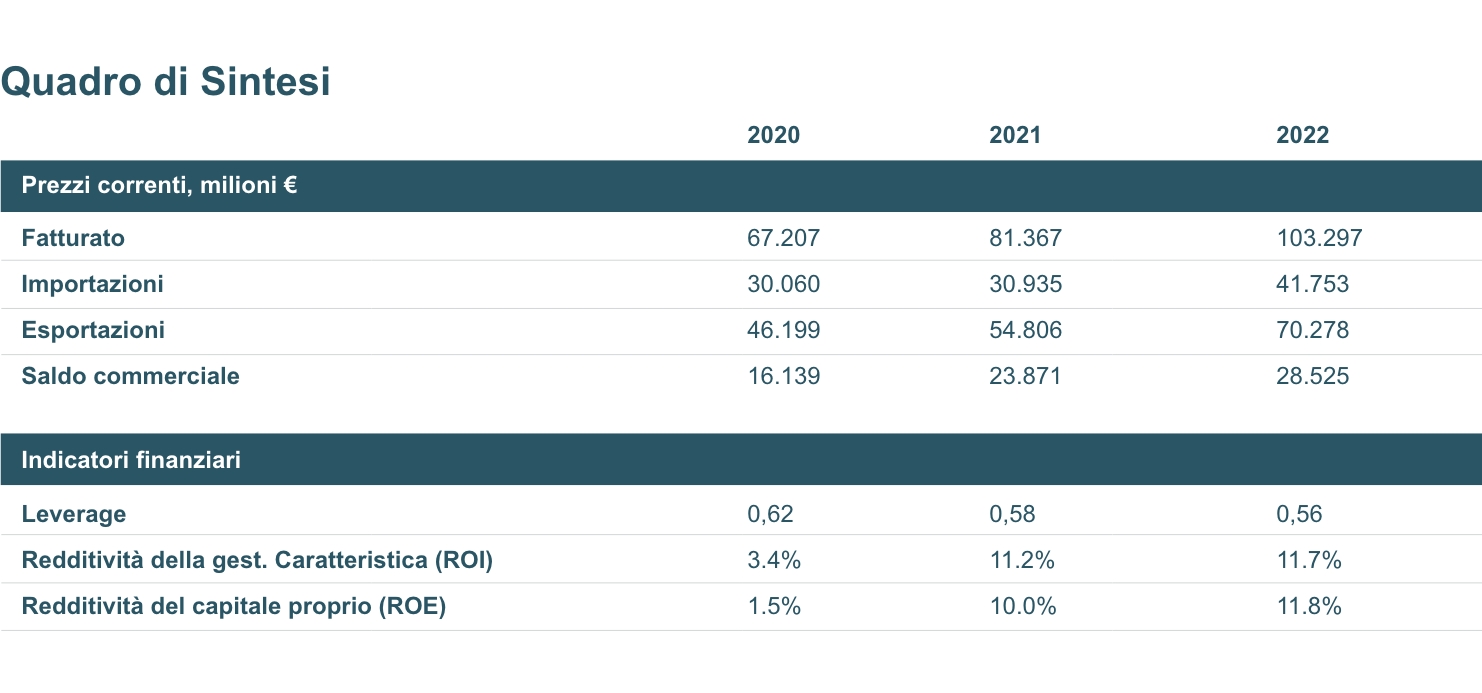

Dall’analisi dell’interscambio commerciale del settore, è possibile notare una crescita più che doppia delle esportazioni rispetto alle importazioni, fattore che ha aumentato ulteriormente la proiezione e la propensione all'export del settore, già fortemente internazionalizzato. Queste dinamiche si sono riflesse in un saldo commerciale in crescita: nel corso di 10 anni l'aumentata propensione all'export delle imprese ha portato un attivo record di circa 25 miliardi di euro nel 2019. Archiviato il forte deterioramento del 2020, il saldo commerciale è atteso superare i 28.5 miliardi nel 2022. Analogamente al 2021, le brillanti performance dei grandi brand del lusso hanno continuato a giocare un ruolo rilevante sui mercati esteri. L’export del Sistema moda è atteso ampliarsi di circa l’8% a prezzi costanti, beneficiando del proseguimento della ripresa della domanda nei paesi europei, sostenuta anche dalla riattivazione dei flussi turistici, e del forte incremento negli Usa, grazie alle richieste di alto di gamma e di un cambio favorevole. Questi ottimi risultati hanno ampiamento compensato il crollo delle vendite verso Russia e Ucraina. Tra i paesi europei, in particolare, in forte incremento la Francia, su cui è rilevante la componente di terzismo per le griffe, e in ripresa il Regno Unito, che testimoniano le ottime performance del lusso. In rallentamento invece il contributo positivo dell’area asiatica, che sconta gli effetti delle misure di lockdown imposte nell’ambito della politica zero-Covid in Cina.

In prospettiva, sui mercati esteri continueranno a concentrarsi i maggiori spunti di crescita. Il tasso della crescita dell'export dovrebbe mantenersi, come nel passato, superiore alla domanda mondiale, sostenuto dai crescenti flussi attivati sia dalle grandi imprese del lusso, che hanno peraltro rafforzato in molti casi la base produttiva nel territorio nazionale, sia dalle piccole e medie imprese che già in passato hanno dimostrato di saper competere sui mercati internazionali e di saper intercettare i cambiamenti radicali nei comportamenti di consumo.

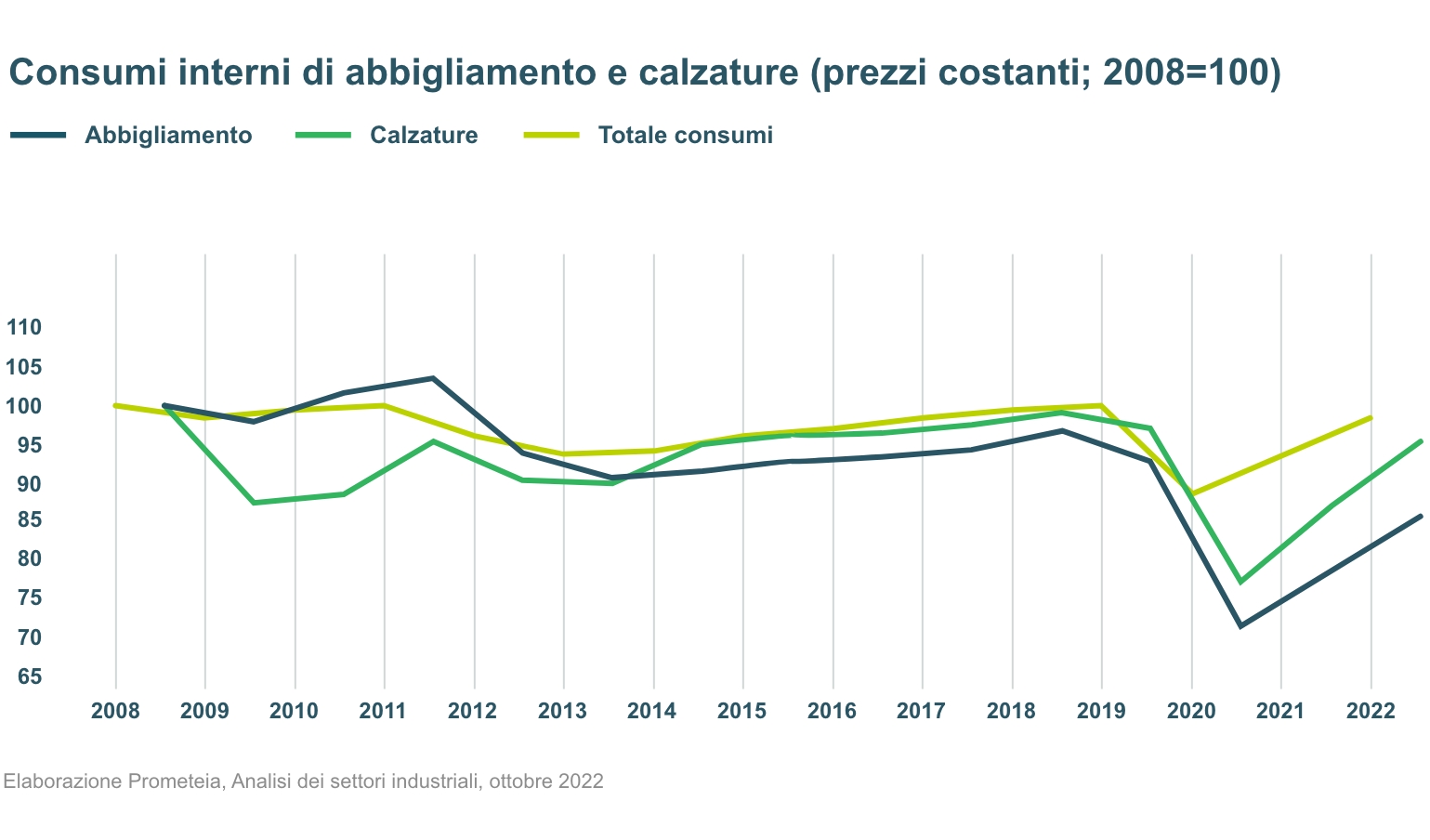

Sul mercato interno, invece, i consumi hanno mostrato nel corso dell’ultimo decennio una sostanziale stabilità, perdendo peso all’interno del paniere di spesa delle famiglie. Dopo il crollo avvenuto nel 2020, i consumi di abbigliamento e calzature hanno recuperato un trend di crescita, sostenuto dal miglioramento della fiducia delle famiglie e dalla campagna di vaccinazione che ha consentito di allentare le misure di restrizione. La crescita dei consumi è proseguita rafforzandosi nel 2022 grazie alla ripresa della socialità, che ha riattivato i consumi di moda delle famiglie italiane, e alla ripartenza del turismo. Nonostante ciò, i livelli di consumo si attestano su valori ancora inferiori a quelli pre-covid del 2019, a conferma del faticoso recupero di questi comparti di spesa, tra i più penalizzati dalla crisi sanitaria. Esaurito l’effetto rimbalzo, i consumi sono attesi mostrare un’evoluzione inferiore al complesso dei consumi interni, penalizzati dal calo del potere di acquisto delle famiglie, indotto dalle elevate tensioni inflazionistiche. I forti rincari dei beni alimentari e delle utenze domestiche, difficilmente comprimibili, porteranno, soprattutto le famiglie con redditi medio-bassi, a mettere sotto la lente del risparmio e del contenimento le spese voluttuarie. Il proseguimento della ricomposizione a favore dei prodotti con un migliore rapporto qualità-prezzo e del canale dell’e-commerce sosterrà una crescita dell’import, attenuando le opportunità per le imprese nazionali.

Nei prossimi anni, il proseguimento della crescita dei livelli di attività del settore dipenderà dalla capacità delle imprese, sia sul mercato interno sia sui mercati esteri, di intercettare i cambiamenti nei comportamenti di consumo, in termini di prodotti e modalità di acquisto. I lasciti dell’esperienza della crisi sanitaria potrebbero portare all’emergere di nuove preferenze legate a concetti emozionali, qualitativi e di durata nel tempo e sempre più correlati ai temi della trasparenza e sostenibilità ambientale. Il consolidamento dell’e-commerce quale modalità di acquisto, inoltre, sosterrà un’accelerazione di strategie di integrazione dei canali fisici con quelli digitali. In prospettiva, a fronte di tali cambiamenti e in un contesto di crescente competizione sarà rilevante per le aziende del settore continuare a far leva non solo sulla qualità dei prodotti e l’efficienza dei processi produttivi, ma anche su nuove modalità di comunicazione, focalizzate sull’importanza della riduzione degli sprechi attraverso il riutilizzo di materiali e/o prodotti, e di distribuzione, in cui il web avrà un ruolo rilevante.

La capacità di intercettare i nuovi orientamenti di consumo richiederà tuttavia rilevanti investimenti nel riposizionamento qualitativo dell’offerta, nella sostenibilità ambientale e nello sviluppo di piattaforme per le vendite on line. In tale contesto si attende pertanto un nuovo processo di selezione, con la fuoriuscita dal mercato degli operatori di piccole dimensioni e più vulnerabili finanziariamente. La trasformazione del tessuto produttivo, con il consolidamento delle imprese di grandi dimensioni, più strutturate, internazionalizzate e posizionate su produzioni di alta qualità, si rifletterà nel miglioramento dei margini e della redditività medi del settore.

Margini e profitti

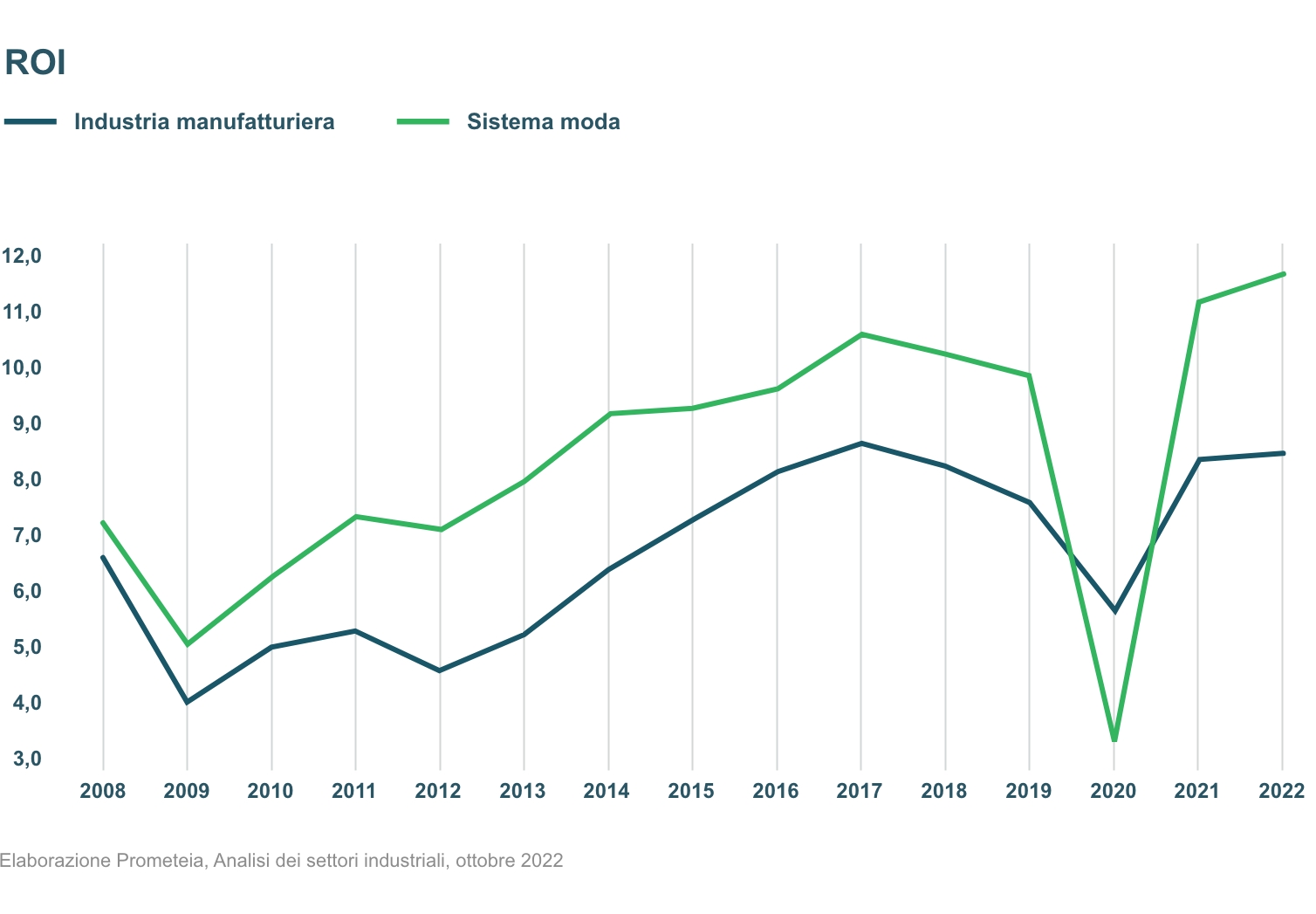

Per valutare le conseguenze che ha avuto il Covid-19 sui bilanci delle imprese e, in particolare, sulla redditività media del settore, è utile esaminare l'evoluzione del ROI negli ultimi 10 anni.

Il ROI (Return On Investment) è un indicatore di redditività utile per misurare la capacità di un’impresa/ settore nel generare utili mediante la gestione caratteristica. Si ottiene rapportando il risultato operativo al totale del capitale investito, quantificando dunque quanto ha reso investire in un determinato settore o in una determinata azienda.

Nel corso degli ultimi 10 anni, la redditività media settoriale si è mantenuta su buoni livelli, sistematicamente più elevati rispetto alla media manifatturiera. Un risultato frutto da un lato del processo di selezione che ha interessato il settore, portando alla fuoriuscita dal mercato degli operatori con i maggiori problemi finanziari, e dall’altro della riqualificazione dell’offerta e della forza dei brand Made in Italy.

La crisi da Covid-19 e le relative restrizioni alla socialità in tutto il mondo hanno pesantemente colpito la moda italiana, che nel 2020 è risultata tra i settori più penalizzati della manifattura italiana anche in termini di erosione di redditività industriale. Il dato medio, tuttavia, cela un’elevata dispersione dei risultati tra le imprese, in funzione non solo delle dimensioni, ma anche del diverso mix di prodotti, mercati di destinazione e strategie di vendita. Le maggiori penalizzazioni hanno interessato, le imprese, in particolare PMI, focalizzate sul mercato interno e/o sui tradizionali mercati europei e con una scarsa presenza sul canale on line. All’opposto una relativa tenuta delle performance ha interessato le imprese con un mix di offerta che ha saputo intercettare le nuove esigenze della domanda, in termini di prodotti (casual, sportivi) e canali (on line), e con un forte presidio dei mercati asiatici. Nel 2021, la redditività ha mostrato un completo recupero di quanto perso nel 2020, collocandosi su livelli superiori rispetto a quelli dell’industria manifatturiera, grazie all’importante crescita dei margini e della redditività delle grandi imprese, con un forte presidio dei mercati esteri, che hanno beneficiato di una vivace ripresa della domanda di lusso. Nel 2022, il forte aumento dell’incidenza dei costi per materie prime porta a stimare un calo dei margini rispetto ai livelli elevati raggiunti nel 2021. Il Mol e il Roi restano comunque su livelli superiori al 2019, grazie al rilevante contributo dei risultati delle imprese posizionate sulla fascia alta del mercato, amplificando la polarizzazione delle performance all’interno del settore.

Debiti e rischi

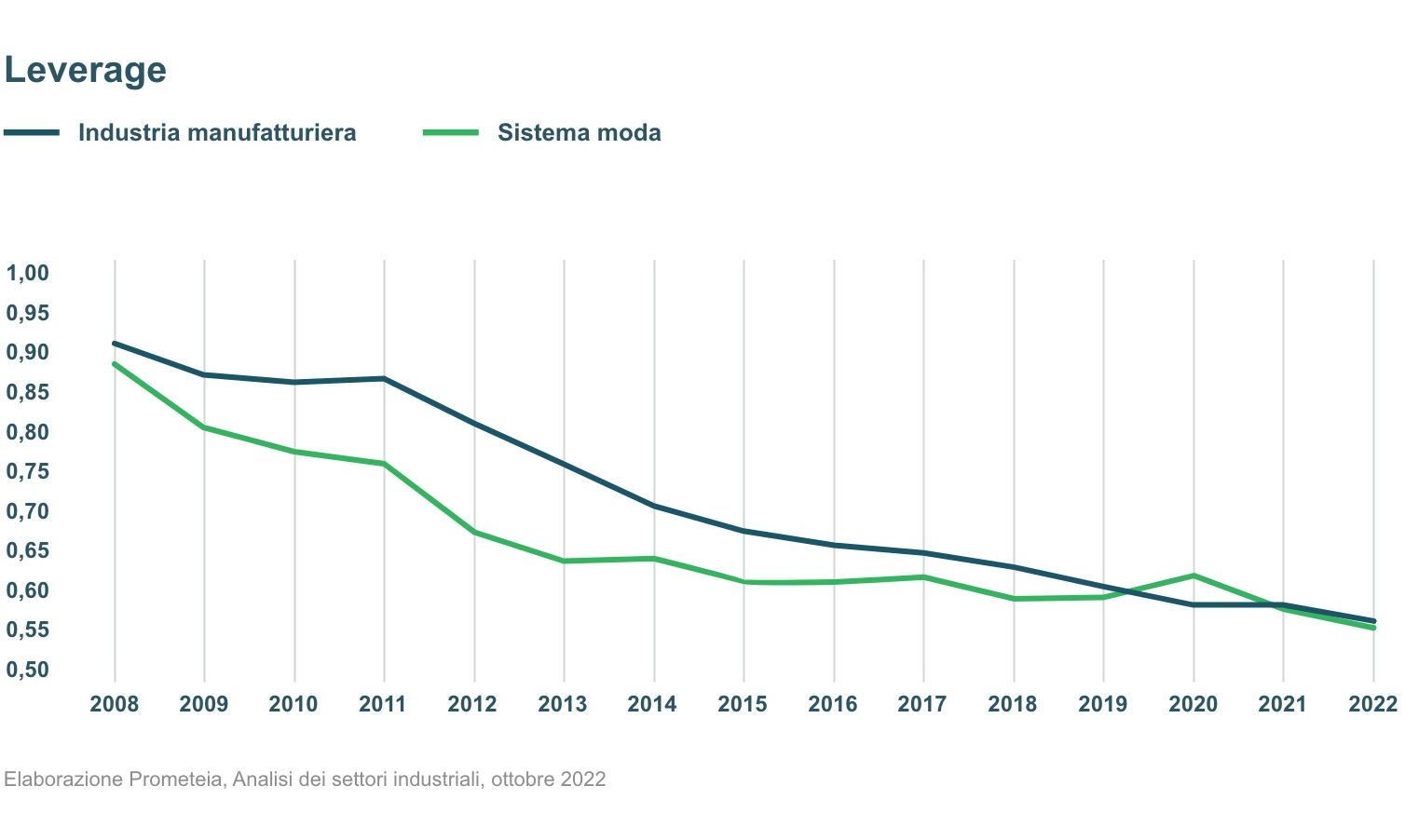

Per misurare lo stato di salute finanziario delle imprese del sistema moda è utile esaminare il Leverage, ovvero la leva finanziaria che si ottiene rapportando i debiti contratti verso terzi al capitale proprio. Valori dell'indicatore inferiori all'unità segnalano una situazione di sostanziale equilibrio finanziario, per contro valori molto superiori all'unità indicano tensioni dal punto di vista finanziario.

Nel corso dell’ultimo decennio, il Leverage dell’industria della moda italiana ha evidenziato valori mediamente inferiori a quelli del manifatturiero, collocandosi sempre su livelli inferiori all'unità, e in tendenziale riduzione. Il sistema moda, pertanto, è un settore che dal punto di vista finanziario non ha particolari problemi, come avviene mediamente per tutta la manifattura.

Il progressivo ridimensionamento del Leverage nel corso degli anni da un lato riflette un miglioramento diffuso delle condizioni di accesso al credito delle imprese dalla crisi del 2009 in poi e dall’altro il significativo rafforzamento patrimoniale delle imprese, che ha caratterizzato sia il sistema moda che il manifatturiero nel suo complesso, coinvolgendo soprattutto le piccole e medie imprese del settore. Tali tendenze sono attese proseguire nel 2022. Analogamente a quanto osservato per i risultati reddituali, anche sul miglioramento del Leverage del settore si sono manifestati gli effetti del processo di selezione che ha portato alla fuoriuscita dal mercato degli operatori con maggiori difficoltà.

Il settore in sintesi: pre-Covid, Covid e post-Covid

Il Sistema Moda, tra i più penalizzati dal Covid, è atteso mostrare nel 2022 un recupero più veloce delle attese, con elevati incrementi di vendita soprattutto all’estero, su cui hanno giocato un ruolo rilevante le brillanti performance delle grandi imprese dell’alto di gamma e della rete di Pmi ad esse connesse. Le positive performance consentiranno al Sistema Moda di risultare uno dei settori più dinamici del manifatturiero, riducendo in modo significativo la distanza dai livelli pre-pandemia (-1.2% rispetto al 2019). Nonostante le tensioni dal lato dei costi, gli indicatori di redditività resteranno su livelli superiori al 2019, grazie al rilevante contributo dei risultati delle imprese posizionate sulla fascia alta del mercato. In tale contesto si attende un’ulteriore amplificazione della polarizzazione delle performance all’interno del settore.