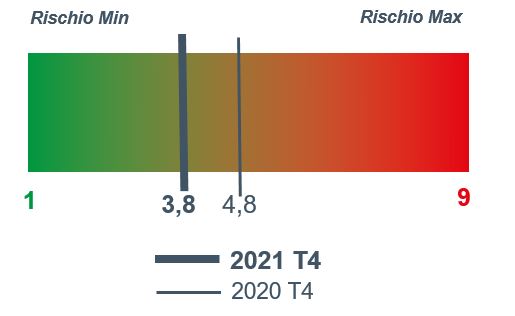

SACE aggiorna il Barometro con i dati relativi al quarto trimestre 2021. Questo indicatore assegna un punteggio da 1 a 9, con 9 rischio massimo.

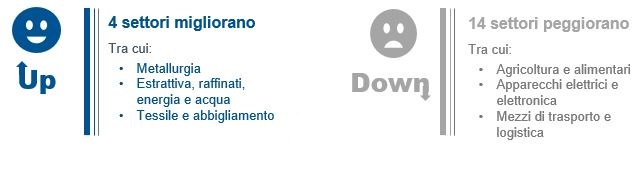

Secondo il Barometro, l’indicatore SACE che monitora l’andamento dei settori italiani*, i rischi nella manifattura sono risultati in aumento nel quarto trimestre del 2021, rispetto allo stesso periodo del 2020. Il peggioramento del profilo di rischio è ampiamente diffuso, in particolare per i mezzi di trasporto e le apparecchiature elettriche esposti alle criticità lungo le catene globali del valore (sia in termini di reperimento che di consegna di alcuni input produttivi); anche per il comparto alimentare, uscito «indenne» dalla crisi pandemica, si registra un incremento del rischio, ascrivile al rincaro delle materie prime agricole. Di contro per alcuni settori si osserva un miglioramento, favorito dalla ripresa della domanda e non ostacolato (almeno nella parte finale dell’anno) dai maggiori prezzi dei beni energetici e industriali. Nel complesso i rischi per l’industria italiana sono risultati in lieve calo su base annua.

Focus on Up

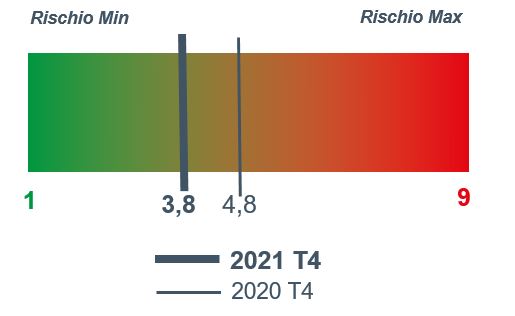

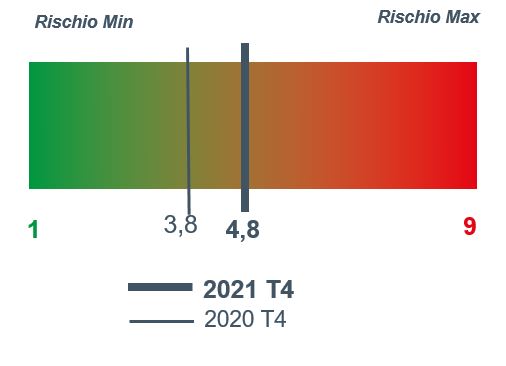

METALLURGIA

Come va. Nel quarto trimestre del 2021 è proseguita la dinamica positiva della metallurgia, che si posiziona tra i settori con il profilo di rischio più basso secondo il nostro Barometro.

Variabili chiave. Il miglioramento del rischio è spiegato prevalentemente dall’andamento favorevole dalla ripresa dei settori di sbocco (es. costruzioni), che si riflette in tassi di crescita del fatturato nominale ben al di sopra della media.

Prospettive. Il contesto rimane favorevole nonostante l’elevato prezzo delle commodity sottostanti (trasmesso a valle). Al contempo l’elevata incertezza legata al conflitto tra Russia e Ucraina potrebbe costituire un elemento di freno della domanda.

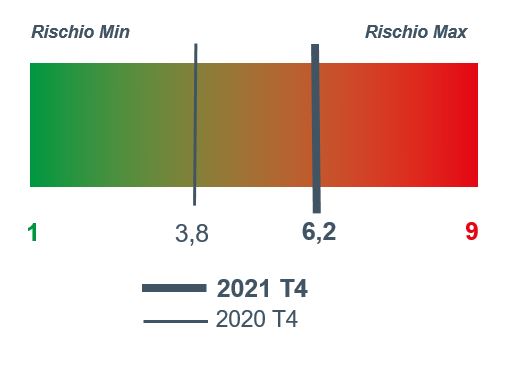

Come va. Il Sistema Moda italiano ha registrato una riduzione del livello di rischiosità sia su base tendenziale che congiunturale, pur mantenendo un profilo di rischio medio-alto.

Variabili chiave. Sul punteggio ottenuto ha inciso il miglioramento degli score relativi alle componenti di produzione e fatturato, grazie alla ripresa dei mercati domestico e estero.

Prospettive. Il settore continuerà a beneficiare dell’allentamento delle restrizioni, sebbene le tensioni inflazionistiche e geopolitiche (oltre ad alcune sfide strutturali) potrebbero determinare un deterioramento del clima di fiducia, già desumibile dai dati sui primi mesi di quest’anno.

Focus on Down

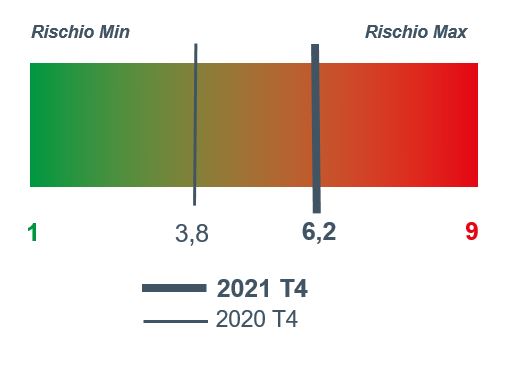

AGRICOLTURA E ALIMENTARI

Come va. Il settore ha segnato un aumento dell’indice rilevato dal Barometro nel quarto trimestre del 2021, rispetto a un anno prima, sebbene la rischiosità rimanga comunque su livelli medio-bassi.

Variabili chiave. A contribuire principalmente sul profilo di rischio complessivo è stata la dinamica sfavorevole dei prezzi, come riflesso del marcato rincaro dei prezzi delle commodity agricole che pesa soprattutto sul comparto alimentare.

Prospettive. Possibili rischi al ribasso derivano dalla disponibilità di alcune materie prime strategiche (come i cereali e l’olio di girasole), che potrebbero incidere ulteriormente sull’aumento dei prezzi di questi input (congiuntamente alla componente energetica).

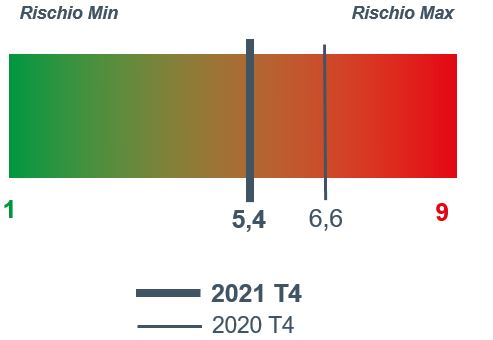

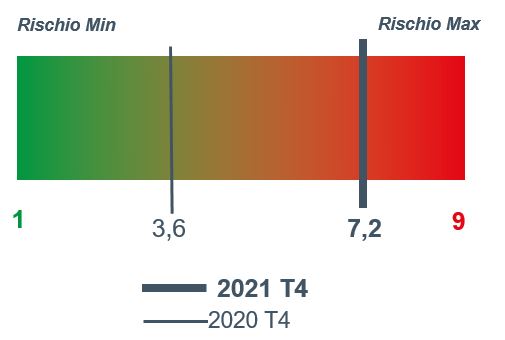

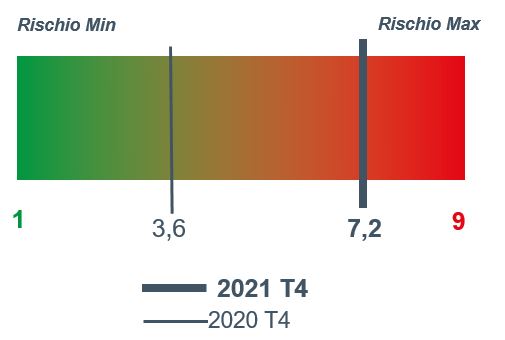

APPARECCHIATURE ELETTRICHE

Come va. Il rischio associato al settore delle apparecchiature elettriche è risultato in forte aumento su base tendenziale, collocandosi tra i settori più rischiosi tra i 18 esaminati.

Variabili chiave. Ad eccezione delle sofferenze bancarie, tutte le variabili che compongono l’indice sono risultate in peggioramento. In particolare, la difficoltà di reperire gli input produttivi (es. chip) si riflette sull’andamento di produzione, fatturato e prezzi.

Prospettive. Anche questo settore si trova nel breve termine a fronteggiare l’incertezza sulle prospettive di investimento, ascrivibile a diversi fattori tra cui l’aumento dei prezzi dell’energia.

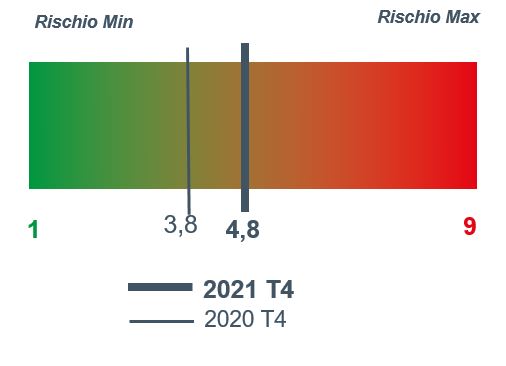

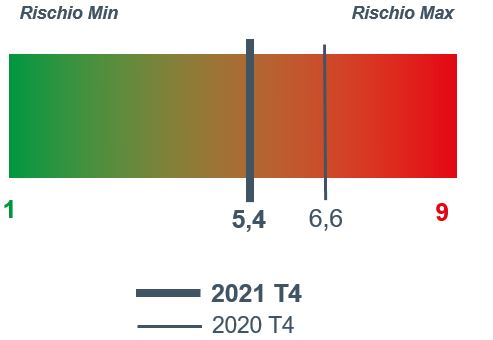

MEZZI DI TRASPORTO E LOGISTICA

Come va. Nel quarto trimestre del 2021 è proseguito il peggioramento del profilo di rischio su base tendenziale per i mezzi di trasporto, che si posizionano penultimi nella nostra graduatoria.

Variabili chiave. Si segnala, in particolare, un significativo incremento della rischiosità per le componenti di produzione, prezzi e sofferenze bancarie. Anche questo settore risente delle criticità lungo le catene di fornitura internazionali.

Prospettive. Le difficoltà di approvvigionamento e l’aumento dei costi di produzione rischiano di ripercuotersi sui margini operativi, seppur in modo differenziato tra i comparti manifatturiero e dei servizi.

Per i risultati di tutti e 18 i settori analizzati (+2 aggregati) e la nota metodologica, scarica il PDF.